Dans un souci de transparence envers notre communauté, nous recueillons mensuellement nos données pour vous donner un rapport sur les chiffres clés liés aux portefeuilles Smart Yield de SwissBorg.

Le contenu de ce rapport sera sujet à changement en fonction de vos feedbacks et de l'évolution des informations que nous recevons.

Le Smart Yield wallet simplifie et optimise le rendement de vos cryptoactifs, chaque jour. L'objectif est de trouver le meilleur rendement pour le risque le plus faible, ainsi que d'offrir certaines des meilleures conditions de rendement disponibles sur le marché. Découvrez comment fonctionne le Smart Yield.

Le panorama de la DeFi

Le Bitcoin a dépassé son plus haut niveau historique en octobre, et l'Ethereum a retrouvé son niveau à la fin du mois. Comme toujours, cela est corrélé au montant de la valeur bloquée dans la DeFi, la liquidité totale déposée atteignant 250 milliards de dollars. Le mois de juillet détient toujours le record de la plus TVL sur Ethereum libellée en ETH (les prix de l'ETH étaient autour de 1700 $ en juillet), 48 millions contre les 38 millions actuels. Cela pourrait être dû à plusieurs raisons, comme le fait que les gens encaissent à des prix d’ETH plus élevés, ou déplacent des fonds vers d'autres chaînes. La bataille entre les blockchains n'en était encore qu'à ses débuts en juillet, avec seulement 3 chaînes réellement concurrentes (ETH, BSC, Polygon). Depuis lors, Solana, Avalanche et Fantom sont toutes passées de quelques centaines de millions à plusieurs milliards de dollars de TVL, et Arbitrum (le premier roll-up pour Ethereum) détient 2,5 milliards de dollars. Nous avons vu ce résultat en octobre, en partie grâce à certaines des chaînes répertoriées qui ont lancé des programmes d'incitation pour attirer les liquidités.

Pour la sécurité dans la DeFi, chaque mois semble surpasser le précédent en termes de titres dignes d'intérêt, et le mois d'octobre ne fait pas exception. Cream Finance, une plateforme de prêt, a été exploitée pour 130 millions de dollars. Ce qui est différent, c'est que l'attaque est le résultat de deux fonctionnalités communes et inoffensives de la DeFi qui se sont combinées pour créer une faille de plusieurs millions de dollars. Ce qui est encore plus intéressant, c'est que le même exploit était présent sur Aave, et que la seule raison pour laquelle il n'a pas été exploité était qu'il aurait entraîné une perte pour le hackeur. Le fait que le vecteur était présent est tout de même surprenant et montre qu'à mesure que la DeFi se développe et introduit différents types de plateformes, il y aura des interactions inattendues qui ne seront peut-être pas anticipées.

Toujours au sujet de records, le plus gros bug bounty, d'un montant de 2 millions de dollars, a également été versé ce mois-ci (il faut savoir que le précédent record d'un million de dollars n'avait été établi qu'en septembre). Il s'agit de l'identification d'un bug sur le pont Polygon, qui aurait entraîné une perte de 800 millions de dollars et sans doute la fin de Polygon. Le bug a été découvert par un seul développeur, ce qui montre que la contribution des individus est cruciale pour la DeFi.

Analyse des Smart Yield wallets

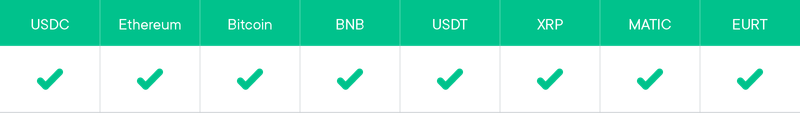

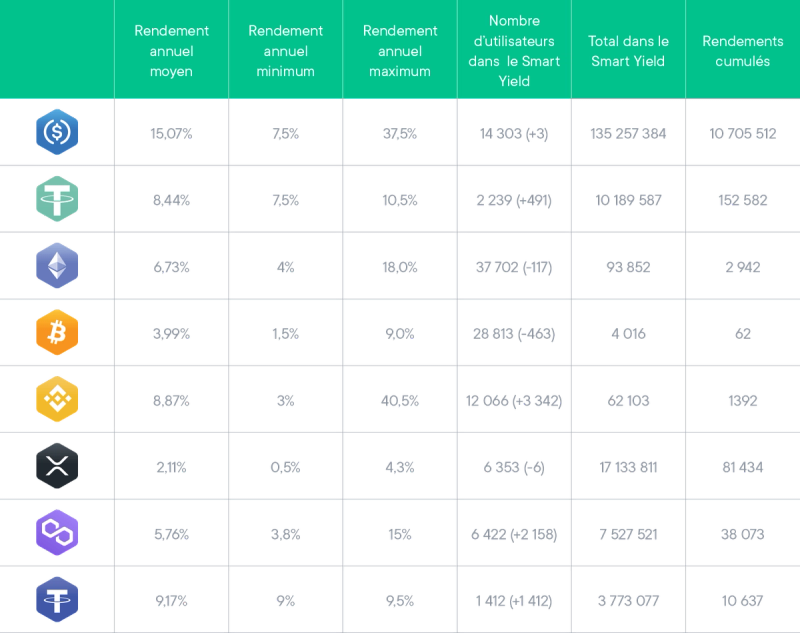

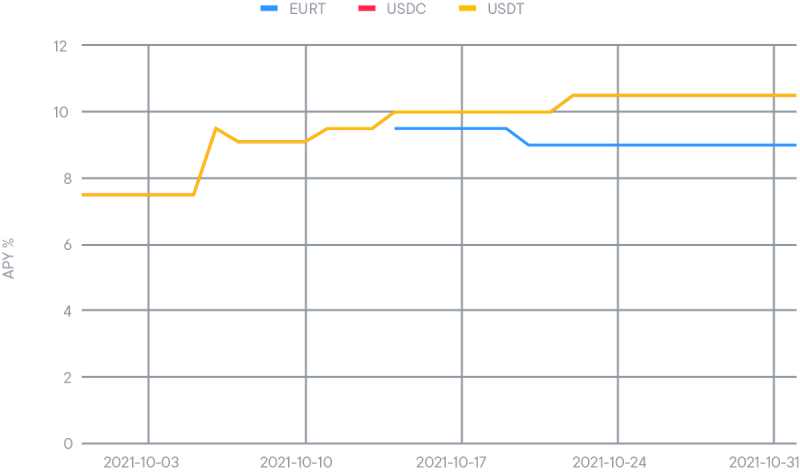

EURT a rejoint la liste des cryptoactifs offrant du rendement. L'EURT est un autre stablecoin proposé par Tether, il est cependant moins fréquemment utilisé dans la DeFi. Il apporte une bonne diversification par rapport aux stablecoins adossés au dollar et a été rapidement adopté au sein de l'application.

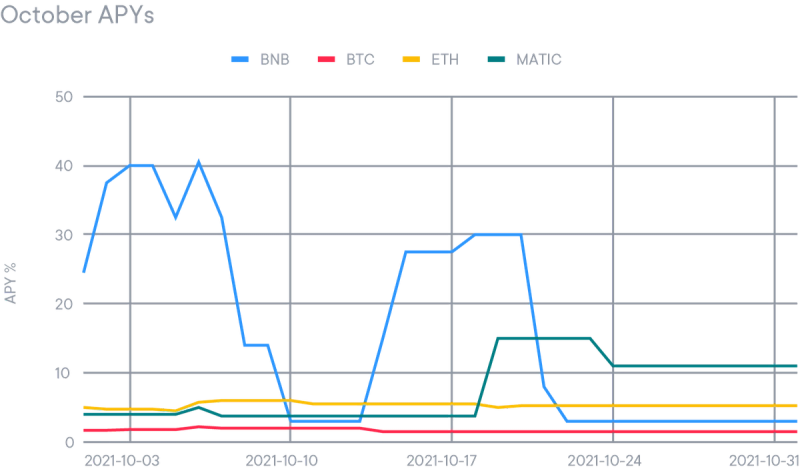

L'adoption a également suivi les tendances du taux de rendement. Matic et BNB ont connu une forte augmentation au cours du mois, ce qui a conduit à presque doubler le montant engagé dans le Smart Yield pour ces deux monnaies. Cette hausse provient principalement de particuliers fortunés à la recherche des meilleurs rendements. Les autres Yield wallets sont restés remarquablement stables en octobre, même lorsque de nouveaux sommets historiques ont été atteints.

Optimiseur de stratégie

Comme mentionné le mois dernier, les protocoles utilisés par l'optimiseur de stratégie ont été fortement réduits. L'allocation a été faite uniquement dans les plateformes blue-chip suivantes, qui privilégient la gestion du risque:

- Aave

- Compound

- Curve/Convex

- InstaDapp

- Venus

- PancakeSwap

- MIMO

Après avoir travaillé avec l'équipe et examiné leur forked codebase (un code source repris de plateformes bien établies), MIMO a été ajouté à la liste des protocoles sûrs en octobre. Cette plateforme de prêt est utilisée pour augmenter le rendement offert sur Matic uniquement.

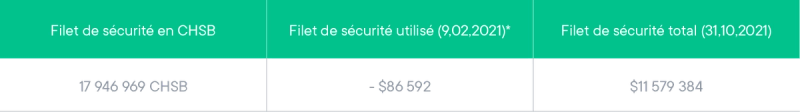

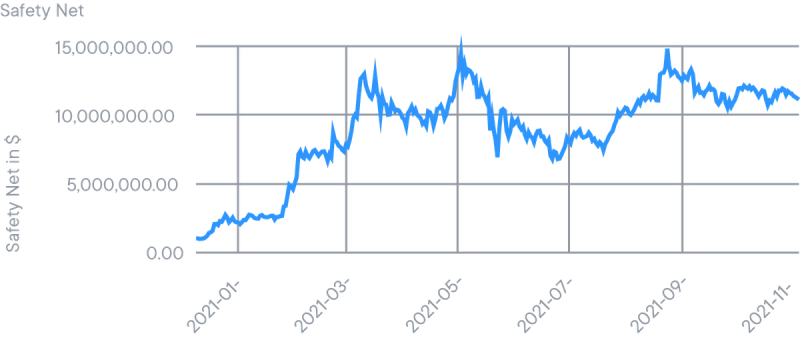

Filet de sécurité

Comme nous l'avons expliqué dans le rapport de septembre, nous avons prévu de cesser d'accumuler le filet de sécurité. Sa valeur totale a été conservée et suit maintenant le taux du CHSB. Ce changement a eu lieu le 7 octobre, pour une valeur totale de 12 024 469 $. L'excédent de rendement utilisé auparavant pour alimenter le filet de sécurité est maintenant utilisé pour augmenter les taux offerts aux utilisateurs.