ETH-wstETH auf Balancer

Der Einfachheit halber haben wir beschlossen, die Struktur des Risikoberichts für jede Earn-Strategie auf Französisch und Deutsch zu reduzieren. Um den vollständigen Bericht auf Englisch zu lesen, kannst du die Sprache mit der Sprachumschaltung oben auf der Seite wechseln.

Wichtige Informationen:

- Bei dieser Strategie wird die Hälfte der ETH-Token bei Lido Finance als Gegenleistung für stETH gestakt und dann in wstETH umgewandelt. Dann werden wstETH- und ETH-Token in einer Balancer-Farm hinterlegt, wodurch man den Governance-Token der Plattform erwirbt.

Der erworbene Token wird gegen weitere zugrundeliegende Vermögenswerte getauscht, um mehr von demselben Liquiditäts-Token zu erwerben. Die Strategie läuft auf der Polygon-Chain.

Sperrfrist: 90 Tage. - Diese Strategie entspricht dem Profil eines Anlegers, der bereit ist, ein kleines Risiko einzugehen, um dafür einen größeren Ertrag zu erhalten

- Die Strategie basiert auf den Protokollen Lido und Balancer von Beefy, einem dezentralen Multi-Chain-Optimierer zur Ertragsoptimierung.

- Die Strategie ist recht einfach, umfasst aber einige Schritte: Auf der Polygoin-Chain wird die Hälfte der ETH-Token in wstETH (verpackte Version von Lido gestakten ETH) umgetauscht und im Balancer-Pool hinterlegt, um dem wstWTH/ETH-Pool Liquidität zu verschaffen. Alle diese Vorgänge werden von Beefy durchgeführt. Es sind zwei Token und drei Protokolle beteiligt.

- Der Ertrag (APY) setzt sich zusammen aus

- Lido-Staking auf ETH

- Liquiditätsbereitstellung in Balancer für den wstETH/ETH-Pool

- Protokoll-Anreize - Aufgrund der Anzahl der beteiligten Protokolle ist das Risiko von Smart Contracts nicht zu vernachlässigen: Ein Angriff auf eines der Protokolle hätte Auswirkungen auf die gesamte Strategie (technisches Risiko).

- Etwa ein Viertel des Jahresertrags ("APY" = Annual Percentage Yield) stammt aus den Belohnungen für Farming und Staking. Diese Belohnungen werden durch das Protokoll subventioniert und sind möglicherweise in Zukunft nicht mehr voll tragfähig (Risiko der Nachhaltigkeit der Erträge).

- Es besteht eine Sperrfrist von 90 Tagen, und die Auszahlung erfolgt am Ende der Frist (ETH-Liquiditätsrisiko). Aus diesem Grund können sich die Anleger nicht schnell an veränderte Marktbedingungen anpassen.

- Staking und LPing sind mit sehr spezifischen Risiken verbunden, nämlich Slashing und Impermanent Loss. Lido ist ein vertrauenswürdiges Protokoll (geringes Slashing-Risiko) und die Tatsache, dass wstETH 1:1 durch gestakte ETH-Token gedeckt ist, sollte sicherstellen, dass das Paar immer nahe der Parität gehandelt wird (geringes Impermanent-Loss-Risiko).

- Risiko-Checkliste: Die wichtigsten Risiken für diese Strategie sind unserer Ansicht nach die Folgenden:

- Technisches Risiko

- Nachhaltigkeitsrisiko

- Komplexitätsrisiko

- ETH-Liquiditätsrisiko

Strategie-Risiken

Trust Score

Der SwissBorg Trust Score für Beefy ist "grün", d.h. das Protokoll ist vertrauenswürdig. Der Score-Wert liegt bei 7/10, was bedeutet, dass dieses Protokoll (oder besser gesagt, der Smart Contract, auf dem die Strategie aufbaut) sicher ist.

Der SwissBorg Trust Score für Lido ist "grün", d.h. das Protokoll ist vertrauenswürdig. Der Score-Wert liegt bei 8/10, was bedeutet, dass Lido eine der sichersten Optionen ist, die es gibt.

Der SwissBorg Trust Score für Balancer ist "grün", d.h. das Protokoll ist vertrauenswürdig. Der Score-Wert liegt bei 7/10.

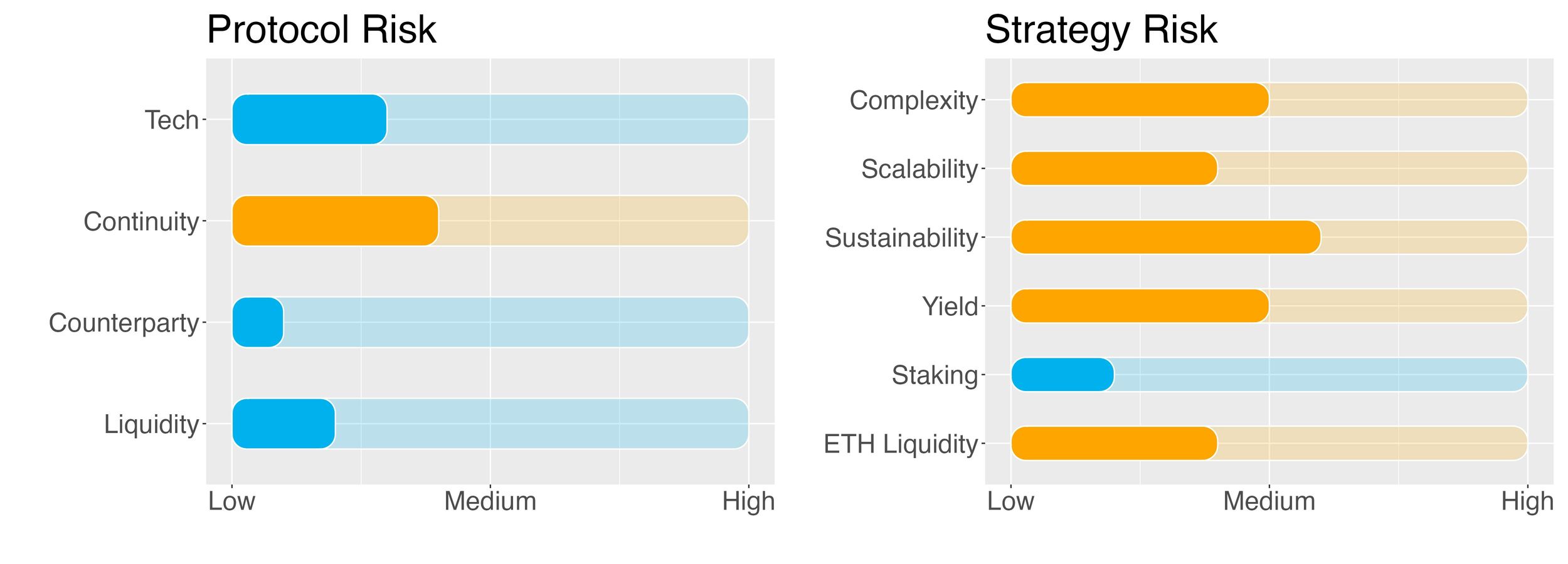

Protokoll-Risiken

Das Risiko der Projektkontinuität wird als mittel eingestuft (4/10).

- Das Kontinuitätsrisiko für Lido beträgt 2/10.

- Das Kontinuitätsrisiko für Balancer beträgt 4/10.

Das Kontrahentenrisiko wird als gering eingestuft (1/10).

Das Liquiditätsrisiko wird als gering eingestuft (2/10).

Strategie-Risiken

- Die Komplexität der Strategie wird als mittel eingestuft (5/10).

- Das Skalierbarkeitsrisiko der Strategie wird als gering eingestuft (4/10).

- Das Nachhaltigkeitsrisiko der Strategie wird als mittel eingestuft (6/10).

- Das Ertragsrisiko der Strategie wird als mittel eingestuft (5/10).

- Das Risiko des Lido-Stakings wird als gering eingestuft (2/10).

- Das Risiko der Bereitstellung von Liquidität wird als gering eingestuft (3/10).

- Das Liquiditätsrisiko beim ETH-Staking wird als mittel eingestuft (6/10).

Fazit/Empfehlungen

Die Beefy-Strategie für ETH ist mit einigen Risiken verbunden. Die Anlagestrategie ist recht einfach, erfordert aber dennoch ein gewisses Verständnis für die Funktionsweise von DeFi. Sie beinhaltet eine 90-tägige Sperrfrist und die Auszahlung der Gewinne erfolgt am Ende der Periode.

Das Risikoteam von SwissBorg stuft ETH auf Beefy als eine Satellite-Strategie ein, die sich an Anleger mit einem mittleren Verständnis von DeFi und Ertrag richtet, die bereit sind, ein gewisses Risiko im Austausch für eine interessante Belohnung auf ETH einzugehen.

Teste SwissBorg Earn noch heute!