Bereitstellung von Liquidität über Alpaca Finance

Wichtigste Informationen

- Diese Strategie entspricht dem Profil eines Anlegers, der bereit ist, ein moderates Risiko im Austausch für eine akzeptable Belohnung einzugehen.

- Alpaca Finance ist das größte Kreditprotokoll, das Yield Farming via Leverage auf der BNB-Chain ermöglicht. Es hilft Kreditgebern, sichere und stabile Erträge zu erwirtschaften, und bietet Kreditnehmern unterbesicherte Darlehen für Leverage-Yield-Farming-Positionen, die ihre Farming-Vermögen und die daraus resultierenden Gewinne erheblich vervielfachen.

- Obwohl die Mehrheit der von Alpaca Finance gehaltenen Vermögenswerte Stable Coins sind, besteht ein großer Teil davon aus BNB-Token. Jedes Problem mit diesem Token könnte die Kreditwürdigkeit des Protokolls beeinträchtigen. Darüber hinaus können die Nutzer des Protokolls ihre Positionen bis zu sechsmal vervielfachen. Dies erhöht die Wahrscheinlichkeit, dass bei angespannten Marktbedingungen uneinbringliche Forderungen entstehen (Kontrahentenrisiko).

- Um das Auftreten von Forderungsausfällen einzudämmen, hat das Protokoll einen eigenen Versicherungsplan eingeführt.

- Die Ertragsstrategie von BTC auf Alpaca Finance ist recht einfach: BTC werden in den BTC-Pool von Alpaca Finance eingezahlt, um für Leverage-Kreditnehmer zur Verfügung zu stehen. Im Gegenzug wird ein Ertrag (Yield) eingenommen. Es gibt keinen Leverage-Effekt. Es ist nur ein Token, ein Protokoll und eine Chain involviert.

- Diese Strategie ist nur teilweise skalierbar: Nur eine begrenzte Anzahl von Token kann in die Strategie aufgenommen werden, ohne das aktuelle Kredit-APY massiv zu verwässern (Risiko der Skalierbarkeit).

- Die Erträge von BTC bei Alpaca Finance werden hauptsächlich durch Angebot und Nachfrage bestimmt, d. h. eine höhere Nachfrage (d. h. Nutzer, die sich BTC leihen) führt zu höheren Kursen. Nur ein Bruchteil der Erträge stammt aus dem Staking. Aus diesem Grund sind diese Erträge nachhaltig.

- Risiko-Checkliste

Unserer Meinung nach sind die Hauptrisiken, die diese Strategie mit sich bringt, folgende:

- Risiko der Projektkontinuität

- Kontrahentenrisiko

- Skalierbarkeitsrisiko

1. Erklärung der Strategie

Die Strategie ist ziemlich einfach. Der Nutzer zahlt BTC bei Alpaca FInance in der BNB-Chain ein und erwirtschaftet die durch Leverage erzeugten Erträge.

2. Strategie-Risiken

Trust Score

Alpaca Finance, in diesem Artikel auch "Alpaca" genannt, ist ein Lending-Protokoll, das Leveraged Yield Farming auf der Binance Smart Chain (BSC) ermöglicht. Es ging im März 2021 online und hat seitdem den Lenders geholfen, einen stabilen Ertrag zu erzielen, während es den Borrowers unterbesicherte Lendings für Leveraged Yield Farming-Positionen anbietet und damit ihr Farming-Kapital und die daraus resultierenden Gewinne vervielfacht.

Yield Farming ist ein innovatives Konzept von DeFi, bei dem die Nutzer ihre Krypto-Assets staken oder verleihen, um einen Ertrag zu erhalten. Der Leverage des Systems kommt von anderen Nutzern, die sich Kapital leihen, um den Leverage ihrer Positionen zu erhöhen. Mit anderen Worten, der Anleger leiht sich Geld, um mehr als seinen ursprünglichen Betrag investieren zu können: Wenn alles gut läuft, werden seine Gewinne vervielfacht, wenn sich der Markt jedoch zu seinen Ungunsten entwickelt, werden die Verluste vervielfacht.

Zum aktuellen Zeitpunkt hatte Alpaca Finance einen gesperrten Gesamtwert (TVL) von ca. 500 Mio. USD angesammelt und ist damit eines der größten Projekte auf der Smart Chain von Binance (BSC) und ein Top-20-Protokoll in DeFi über alle Ketten hinweg. Lenders und Borrowers werden durch einen hohen jährlichen Ertrag und die Verteilung des ALPACA-Tokens gefördert, was nicht nur wertvoll ist, sondern sich auch lohnt, weil es Governance-Rechte verleiht. Außerdem kommt der Großteil der Plattformeinnahmen auch den ALPACA-Token-Inhabern zugute.

Es gibt auch einen Autofarming-Stable Coin AUSD, der von anderen Krypto-Assets überkollateralisiert wird, eine Methode, die auch als "Krypto-Kollateralisierung" bekannt ist und bei einigen Stable Coins angewendet wird. Es sind 58 Farming-Pools verfügbar, die 2- bis 6-fachen Leverage-Effekt bieten.

Bisher wurde Alpaca Finance nicht ausgenutzt oder gehackt, und das Protokoll weist keine uneinbringlichen Forderungen aus.

SwissBorgs Trust Score für Alpaca Finance ist "grün", was bedeutet, dass das Protokoll vertrauenswürdig ist.

Der Wert liegt bei 70 %, was bedeutet, dass das Protokoll eine relativ sichere Wahl darstellt.

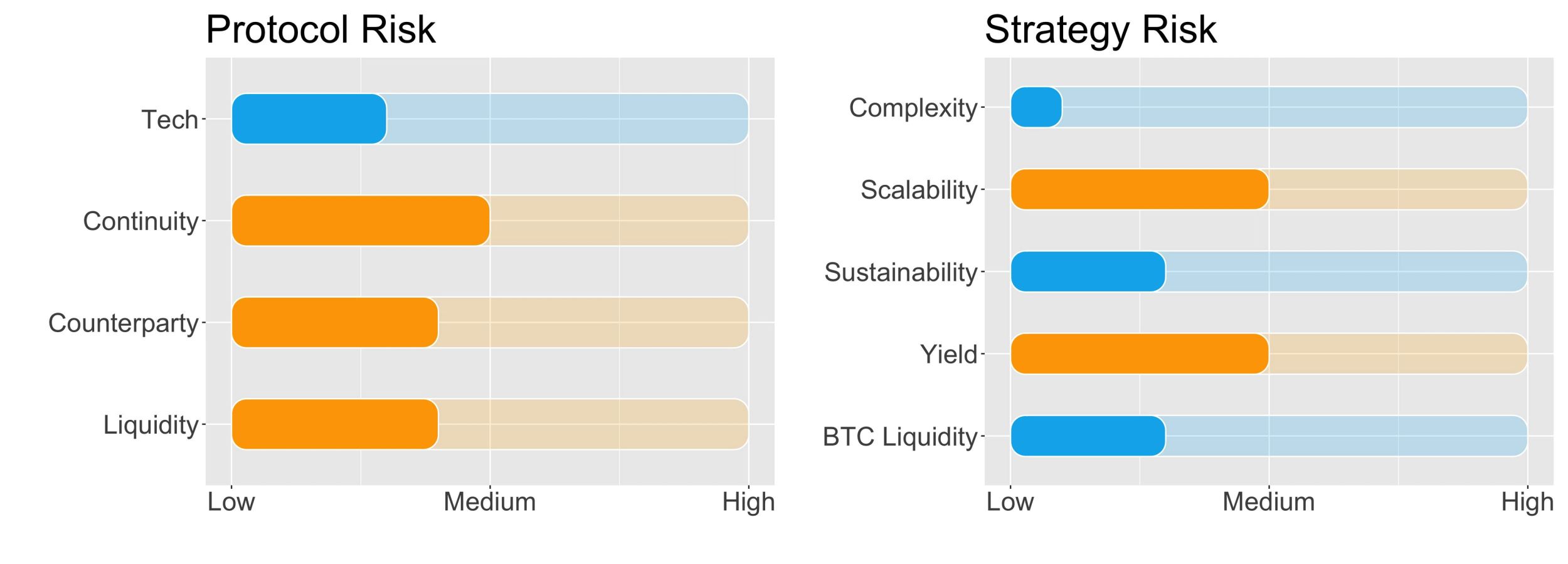

Protokollrisiko

Risiko der Projektkontinuität

Das Risiko, das mit der Kontinuität des Alpaca-Projekts verbunden ist, wird als mittel eingestuft.

Während die Projekte zum "Leveraged Yield Farming" noch in den Kinderschuhen stecken, haben es mit Alpaca zwei weitere Projekte geschafft, eine große Anzahl von Nutzern anzuziehen.

Diese anderen Projekte sind:

- Homora auf Ethereum, BSC und Avalanche,

- Apricot auf Solana.

Alpaca Finance hat den größten TVL unter seinen Konkurrenten, Homora kommt auf 64 Millionen US-Dollar und Apricot auf 9 Millionen US-Dollar.

Nach der Kategorisierung von DeFiLlama gehört Alpaca Finance zur Kategorie "Yield", in der sie nach TVL den dritten Platz einnimmt - die beiden führenden Unternehmen sind Convex Finance mit 3,6 Milliarden US-Dollar und Arrakis Finance mit 1,3 Milliarden US-Dollar.

Da Convex und Arrakis keine Protokolle für Leveraged Yield Farming sind, wäre ein Vergleich mit Alpaca unfair. Abgesehen davon ist ein Vergleich immer nützlich, um deutlich zu machen, dass Alpaca zwar das dominante Protokoll in seinem Nischensektor ist, aber in Bezug auf den so wichtigen Faktor TVL weit hinter den besten DeFi-Protokollen wie AAVE (lending), Uniswap (dex) und natürlich den oben erwähnten Protokollen Convex und Arrakis liegt.

In Bezug auf die Bewertung liegt das TVL-Verhältnis des Tokens - eine Berechnung seiner Kapitalisierung zu seinem TVL - bei 0,17. Ein Protokoll mit einem TVL-Verhältnis von weniger als 1 kann als unterbewertet angesehen werden und schneidet zudem besser ab als die meisten anderen Yield-Protokolle, deren durchschnittliches Verhältnis 0,55 beträgt.

Schließlich liegt der aus dem GalaxyScore von LunarCrush berechnete Wert für die Marktstimmung bei 41/100, was 41 % entspricht. Der Galaxy Score ist eine kombinierte Messung von Kryptowährungsindikatoren, die verwendet wird, um die Gesundheit, Qualität und Gesamtleistung eines bestimmten Projekts zu korrelieren und zu verstehen. Kurz gesagt: Er zeigt an, wie gut es einer Währung geht. Es ist nicht überraschend, dass die aktuellen Bärenmarktbedingungen die Kryptowährungs-Token von DeFi stark belasten.

Das Projektkontinuitätsrisiko beträgt 5/10.

Kontrahentenrisiko

Das allgemeine Kontrahentenrisiko für Alpaca Finance wird als mittel bis gering eingestuft.

Die Möglichkeit eines "Bruchs des Verhältnisses von Verbindlichkeiten zu Vermögenswerten" - bei dem die Verbindlichkeiten des Protokolls (Gesamtheit der geliehenen Token) die gesamten Vermögenswerte des Protokolls (Gesamtheit der Einlagen) übersteigen würden - wird nach dem Ausfallmodell von Merton als potenziell wahrscheinlich eingeschätzt. Diese Schätzung ist eine konservative theoretische Ausfallwahrscheinlichkeit und sagt uns, dass es eine 15-prozentige Chance gibt, dass dieses Ereignis innerhalb eines Jahres eintritt. Da etwa 50 % der Alpaca-Einlagen auf Stable Coins entfallen, ist keine große Volatilität zu erwarten und das Problem der Intra-Asset-Korrelation dürfte nicht gravierend sein. Darüber hinaus sind die in Alpaca hinterlegten Stable Coins vollständig in USD abgesichert, so dass das Risiko eines Depegments minimal ist.

Ein etwas beunruhigenderes Element ist die Tatsache, dass etwa 40 % der Gesamteinlagen des Protokolls auf der BNB-Chain in BNB-Token von Binance bestehen. Diese hohe Konzentration von BNB-Token schlägt sich in einem hohen Gini-Index von 66 % nieder - 100 % entspricht einer perfekten Ungleichheit der Einlagen -, was bedeutet, dass ein gewisses Konzentrationsrisiko besteht. Der BNB-Token ist die drittgrößte Kryptowährung in Bezug auf die Marktkapitalisierung (nach BTC und ETH). Er ist der native Token der größten Kryptobörse (Binance). Diese Elemente vermindern das oben erwähnte Konzentrationsrisiko.

Im Falle eines Marktabschwungs sollte das Protokoll keine Kaskade von Liquidationen erleben, die seine Zahlungsfähigkeit beeinträchtigen könnten, da die Mehrheit der Sicherheiten des Protokolls aus Stable Coins mit festem Wert besteht. Abgesehen davon ist zu beachten, dass die Nutzer, die im Protokoll als Borrowers agieren, einen Leverage-Effekt nutzen, wenn sie in die von Alpaca angebotenen DeFi-Strategien investieren.

Der Leverage ist bis zu einem 6-fachen Wert verfügbar. Unter normalen Umständen wäre dieses Leverage-Rating kein Problem, da die Liquidation eine sofortige Entschuldung der Position auslösen würde. Bei Marktturbulenzen, wenn die Preise von Vermögenswerten schnell fallen, kann es jedoch zu einer Verzögerung bei der Liquidation kommen, die möglicherweise durch das Vorhandensein eines Leverage und/oder fehlende Liquidität auf dem Markt noch verstärkt wird. Wenn beispielsweise alle verkaufen, wird es schwieriger, einen Käufer für die Liquidierung der Sicherheit zu finden. Dies kann zu "faulen Krediten" führen und das Protokoll und seine Lenders unter Druck setzen.

Um Zahlungsausfälle abzumildern, hat das Protokoll einen eigenen Versicherungsplan eingeführt. Im Falle eines Zahlungsausfalls würden bis zu 50 % der künftigen Protokolleinnahmen in den Governance-Tresor fließen, der für die Rückzahlung von Nutzern, die Gelder verloren haben, für einen Zeitraum von bis zu einem Jahr zur Verfügung stehen würde, d.h. die potenzielle Deckung wäre mindestens 7-stellig.

Ein letzter nicht zu vernachlässigender Aspekt ist, dass die Leverage-Strategien von Alpaca von anderen DeFi-Protokollen abhängen.

Diese DeFi-Protokolle sind:

- PancakeSwap

- Mdex

- BiSwap,

- SpookySwap

Aufgrund dieser Abhängigkeit von anderen Protokollen gibt es eine zusätzliche Quelle für das Kontrahentenrisiko, das sich auf Verluste in diesen Protokollen infolge von Ausbeutung oder Hacking bezieht.

Das Kontrahentenrisiko beträgt 4/10.

Liquiditätsrisiko

Das Liquiditätsrisiko für dieses Protokoll wird als mittel bis gering eingestuft.

Das Liquiditätsrisiko von Alpaca wird gemessen, indem sein Leverage in Bezug auf die Nutzungsrate (UR, "Utilisation Rate") untersucht wird, d.h. das Verhältnis zwischen der Summe der geliehenen Token und der Summe der Einlagen, beide in USD gemessen. Die aktuelle Nutzungsrate von Alpaca auf der Binance-Chain liegt bei 37 %, was einen geringen Leverage darstellt.

Das Liquiditätsrisiko beträgt 4/10.

Strategierisiko

Komplexität

Die Komplexität der Strategie ist niedrig.

In Bezug auf die Komplexität ist die Ertragsstrategie für BTC bei Alpaca Finance recht einfach: BTC werden in den BTC-Pool von Alpaca eingezahlt und ein Ertrag wird erwirtschaftet. Es gibt keinen Leverage-Effekt, es ist nur ein Token, ein Protokoll und eine Chain involviert. Aufgrund der Einfachheit der Strategie ist das Risiko der Komplexität minimal.

Die Komplexität der Strategie wird mit 1/10 bewertet.

Skalierbarkeit

Das Skalierbarkeitsrisiko der Strategie ist hoch.

Was die Skalierbarkeit der Strategie angeht, so weist der BTC-Pool auf der Alpaca-Binance-Chain derzeit ein Gesamtangebot von 20 Millionen Dollar auf. Das Yield-Programm von SwissBorg hält derzeit rund 57 Mio. $ in BTC. Aus diesem Grund könnte nur eine begrenzte Menge dieser BTC in die Satellite-Strategie transferiert werden, ohne den derzeitigen APY massiv zu verwässern.

Das Risiko der Skalierbarkeit der Strategie beträgt 8/10.

Nachhaltigkeit

Das Nachhaltigkeitsrisiko der Strategie ist niedrig.

Der Ertrag von BTC auf Alpaca wird von Angebot und Nachfrage bestimmt; eine höhere Nachfrage von Nutzern, die sich BTC leihen, bedeutet auch höhere Zinsen für die Anleger, aber ein höheres Liquiditätsrisiko (siehe unten). Der Risiko-Ertragskompromiss wird in dieser Strategie perfekt widergespiegelt.

Nur ein Bruchteil des Ertrags stammt aus dem Staking der Liquiditäts-Token, die Alpaca bereitstellt, in diesem Fall ibBNB, was eigentlich ein subventionierter Ertrag ist. Zum aktuellen Zeitpunkt beträgt der jährliche Ertrag aus dem Staking 0,7 %, während der Ertrag aus dem Darlehen 2,6 % beträgt.

Unserer Meinung nach verfügt der angebotene Gesamtertrag über eine hohe Nachhaltigkeitsquote.

Das Nachhaltigkeitsrisiko wird mit 3/10 bewertet.

Ertragsrisiko

Das Ertragsrisiko wird als mittel eingestuft.

Das Ertragsrisiko stellt die Volatilität des erwarteten Ertrags für BTC dar. Die Darlehenszinsen von Alpaca hängen von den Kreditzinsen ab, die wiederum von der Inanspruchnahme des Pools abhängen; je mehr Menschen Kredite aufnehmen, desto höher sind die Kredit- und Darlehenszinsen.

Im Moment haben wir weder eine Zeitreihe der vergangenen APY auf BTC noch eine Historie der Auslastung des Pools. Wir können daher konservativ von einem mittleren Ertragsrisiko ausgehen.

Das Ertragsrisiko wird mit 5/10 bewertet.

Besonderheiten der BTC-Strategie mit Alpaca auf der Binance-Chain - Liquiditätsrisiko

Das Liquiditätsrisiko von BTC ist gering bis mittel.

Ein spezifisches Risiko, das mit jeder Lending-Strategie verbunden ist, besteht darin, dass die Position aufgrund von Liquiditätsmangel nicht verlassen werden kann. Der BTC-Pool in Alpaca zeigt die Nutzung von etwa 40 % seiner Liquidität, sodass im Prinzip genügend Ausstiegsliquidität für die Nutzer verfügbar ist, selbst wenn SwissBorg mit einem hohen Betrag an Token in den Pool eintreten sollte.

Das Liquiditätsrisiko für BTC beträgt 3/10.

3. Fazit

Die Bereitstellung von BTC für die Liquidität auf Alpaca Finance ist mit Risiken verbunden. Da das Leveraged Yield Farming eine relativ neue Funktion von DeFi ist, fehlen ihr die öffentlichen Langzeittests, die notwendig sind, um Probleme zu finden und zu beheben, sowie das Vertrauen der Nutzer zu schaffen. Abgesehen davon gab es bislang keine Fälle, die alarmierend sein könnten.

Die Vermögenswerte, die Alpaca für seinen “Yield” verwendet, bestehen zu 40 % aus BNB-Token, was ein Risiko darstellt, da ein Problem mit diesen Token die Kreditwürdigkeit des Protokolls beeinträchtigen könnte, was zu Instabilität und folgenschweren Ergebnissen führen würde, wodurch Alpaca ein höheres Kontinuitätsrisiko hat, als wir es gerne sehen würden.

In Bezug auf den Nutzungsprozess ist er gut und glatt, mit einer nützlichen Schnittstelle und einem recht einfach zu verstehenden Prozess, und die Beseitigung von Verwirrung ist für uns etwas sehr Wichtiges.

Was das Staking betrifft, so stammt nur ein Bruchteil des den Nutzern gelieferten Ertrags aus dem Staking, eine gute Eigenschaft für einen stabilen und nachhaltigen Ertrag.

Das SwissBorg Risk Team stuft BTC on Alpaca als ein Investition mit geringem Risiko ein, das sich an Anleger richtet, die ein gewisses Verständnis von DeFi und Erträgen haben und bereit sind, ein moderates Risiko im Austausch für einen akzeptablen Ertrag auf BTC zu akzeptieren.

Haftungsausschluss: Dieser Bericht dient ausschließlich der allgemeinen Orientierung und Information und stellt kein öffentliches Angebot von virtuellen Vermögenswerten oder Finanzinstrumenten, keine Finanzberatung, Anlageberatung oder sonstige Beratung dar und sollte nicht als eine Form der Werbung, Empfehlung, Aufforderung, Angebot oder Befürwortung zum (i) Kauf oder Verkauf von Produkten, (ii) zur Durchführung von Transaktionen oder (iii) zur Vornahme sonstiger rechtlicher Transaktionen ausgelegt oder verstanden werden.

Alle hierin zum Ausdruck gebrachten Meinungen sind die der Autoren und stellen nicht die Ansichten oder Meinungen der SwissBorg Solutions OÜ und keiner ihrer Tochtergesellschaften dar. Weder die SwissBorg Solutions OÜ noch die mit ihr verbundenen Unternehmen geben eine Zusicherung oder Garantie für die Vollständigkeit, Richtigkeit, Aktualität oder Eignung der in diesem Bericht enthaltenen Informationen oder dafür, dass er frei von Fehlern ist. Die Empfänger übernehmen die alleinige Verantwortung für die Bewertung der Vorteile und Risiken, die mit der Nutzung der in diesem Bericht enthaltenen Informationen verbunden sind, bevor sie eine Entscheidung auf der Grundlage dieser Informationen treffen, und sollten nicht auf der Grundlage dieser Informationen handeln, ohne vorher professionellen Rat einzuholen.

Teste SwissBorg Earn jetzt!