Bereitstellung von Liquidität über Stargate Omnichain

Wichtige Informationen:

- Diese Strategie entspricht dem Profil eines Anlegers, der bereit ist, ein höheres Risiko im Austausch für eine größere Belohnung einzugehen.

- Das Protokoll ist relativ neu und wurde erst im März 2022 in Betrieb genommen. Je neuer das Protokoll ist, desto höher ist das Risiko, dass Schwachstellen existieren, die noch nicht entdeckt und/oder ausgenutzt wurden (technisches Risiko).

- Stargate ist ein Cross-Chain-Brückenprotokoll, das die Übertragung von nativen Vermögenswerten zwischen verschiedenen Blockchain-Netzwerken ermöglicht. Einfach ausgedrückt ermöglicht es Nutzern, die beispielsweise USDC auf Ethereum besitzen, diesen Vermögenswert auf das Avalanche-Netzwerk zu übertragen und ihn in USDT zu tauschen. Damit dies funktioniert, ist eine grundlegende Annahme, dass der Wert eines bestimmten Stable Coins über die Ketten hinweg streng gleich ist, d. h. 1 USDC auf Ethereum entspricht 1 USDC auf Avalanche.

- Die Strategie ist zwar recht einfach, umfasst aber bis zu 4 verschiedene Chains, alle mit ihrem eigenen USDT- und USDT-Pool, und zwei Arten von Transaktionen: 1) eine Einzahlung in den Pool und 2) ein Transfer der erhaltenen Liquidity Provider (LP) Token in den Farming Pool. Ungleichgewichte in den Pools werden dadurch verursacht, dass Anleger Token zwischen den Chains transferieren, was die Fähigkeit eines Nutzers zur Abhebung von Einlagen beeinträchtigen kann (Liquiditätsrisiko).

- Der Ertrag (APY) setzt sich zusammen aus:

- Krypobörsengebühren,

- Farming-Belohnungen. - Da die LP-Token gefarmt werden, wird ein zusätzlicher Smart Contract eingesetzt, der die Anleger einer zweiten potenziellen Schwachstelle aussetzt (technisches Risiko).

- Der größte Teil des jährlichen Ertrags (Annual Percentage Yield, APY) stammt aus den Farming-Belohnungen. Diese Belohnungen werden durch das Protokoll subventioniert und sind möglicherweise in der Zukunft nicht vollständig nachhaltig (Risiko der Nachhaltigkeit der Erträge). Nichtsdestotrotz bietet die Strategie tägliche Liquidität ohne die Zwänge eines Lockup. Aus diesem Grund können sich die Anleger schnell an etwaige Änderungen der Marktbedingungen anpassen.

- Risiko-Checkliste

Unseres Erachtens bestehen bei dieser Strategie vor allem die folgenden Risiken.

- Technisches Risiko

- Liquiditätsrisiko

- Nachhaltigkeitsrisiko

- Skalierbarkeitsrisiko (nur für USDC)

1. Erklärung der Strategie

Die Strategie ist recht einfach: Bereitstellung von Liquidität in einem USDC-Pool von Stargate Finance und Farming der Liquiditätsanbieter (LP) Token. USDC-Pools kommen auf den folgenden Blockchains in Frage: Avalanche, Polygon, Arbitrum und Optimism; USDT-Pools gibt es auf Ethereum, Avalanche, BNB und Polygon.

Stargate ist ein Cross-Chain-Brückenprotokoll, das die Übertragung von nativen Vermögenswerten zwischen verschiedenen Blockchain-Netzwerken ermöglicht. Einfach ausgedrückt, ermöglicht es Nutzern mit, sagen wir, USDC auf Ethereum, diese auf Avalanche zu übertragen. Dieser Swap wird durch zwei USDC-Pools erleichtert, einen auf Ethereum und einen auf Avalanche. Der Nutzer zahlt USDC in den Ethereum-Pool ein und erhält sofort den gleichen Betrag - abzüglich Gebühren - aus dem Avalanche-Pool.

Die Pool-Liquidität besteht dank der Liquiditätsanbieter, die USDC in die Pools einzahlen und dafür eine Gebühr von 4,5 Basispunkten, 0,045 %, auf alle Transaktionen erhalten.

Zusätzlich zu den Transfergebühren können LP-Token - eine Art Eigentumszertifikat für die eingezahlten USDC - innerhalb des Protokolls gefarmt werden, um zusätzliche Belohnungen in Form des nativen Stargate-Protokoll-Tokens STG zu erhalten.

Sperrfrist: Keine. Die Vermögenswerte können jederzeit ausgezahlt werden.

2. Strategie-Risiken

Stargate Finance Tech Trust Score

Mit einem gesperrten Gesamtwert (Total Value Locked, TVL) von über 500 Millionen Dollar ist Stargate das größte Cross-Chain Protokoll in DeFi. Das Protokoll ging im März 2022 in Betrieb und zog in nur 6 Tagen einen erstaunlichen $1,6 Milliarden TVL an.

SwissBorgs Bewertung (Tech Trust Score) für Stargate Finance ist "grün", was bedeutet, dass das Protokoll vertrauenswürdig ist.

Der Wert liegt bei 70 %, was bedeutet, dass das Protokoll eine relativ sichere Wahl darstellt.

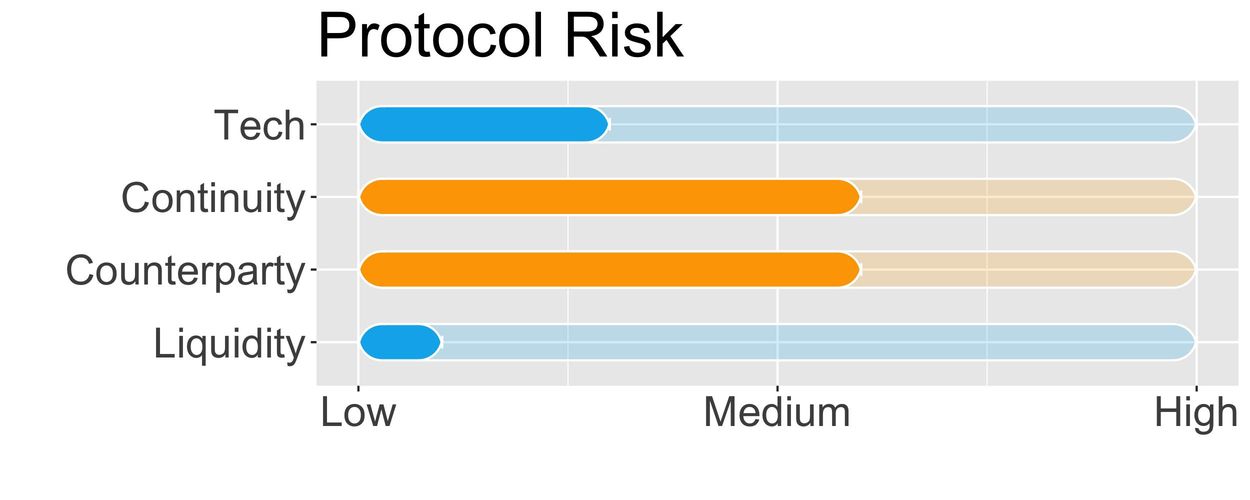

Protokollrisiko

Risiko der Projektkontinuität

Das Risiko, das mit der Kontinuität des Stargate-Projekts verbunden ist, wird als mittel eingestuft.

Stargate Finance weist den größten TVL unter den konkurrierenden Cross-Chain-Protokollen auf, bleibt aber im Vergleich zu den führenden DeFi-Protokollen wie der Kreditplattform AAVE oder der dezentralen Kryptobörse (DEX) Uniswap zurück.

In Bezug auf die Bewertung liegt das TVL-Verhältnis des Tokens - eine Berechnung der Marktkapitalisierung im Verhältnis zu seinem TVL - bei 0,09. Ein Protokoll mit einem TVL-Verhältnis von unter 1 kann als unterbewertet angesehen werden, was durch die Tatsache untermauert wird, dass es in anderer Hinsicht höher als die meisten anderen Cross-Chain-Protokolle eingestuft wird.

Ein letzter Punkt zum Protokollrisiko: Aus dem GalaxyScore von LunarCrush konnte kein Marktstimmungswert berechnet werden, da das Protokoll noch nicht erfasst ist. Der GalaxyScore ist eine kombinierte Messung von Kryptowährungsindikatoren, die verwendet werden, um die allgemeine Gesundheit, Qualität und Leistung eines bestimmten Projekts zu korrelieren und zu verstehen. Kurz gesagt, zeigt er an, wie gut es einem Coin geht. Da das Stargate-Projekt recht jung ist, gibt es keine Berichterstattung von LunarCrush. Das bedeutet auch, dass es nicht "kampferprobt" ist, da es nie eine vollständige Krisenphase oder einen Bärenmarkt durchlaufen hat.

Dies führt zu einer mittleren bis hohen Risikobewertung in Bezug auf die Marktstimmung.

Das Projektkontinuitätsrisiko beträgt 6/10.

Kontrahentenrisiko

Das allgemeine Kontrahentenrisiko für Stargate wird als mittel eingestuft.

Das Stargate-Protokoll bietet einen einfachen und sofortigen Transfer von Token von Protokoll A zu Protokoll B. Mit dieser Fähigkeit können Kredite aufgenommen werden, so dass kein Risiko besteht, dass das Protokoll insolvent wird.

Es gibt jedoch eine Situation, in der die Nutzer einen Teil ihrer Gelder verlieren könnten. Dies wäre der Fall, wenn die Pools unausgeglichen sind und ein Stable Coin seine Bindung (Peg) verliert. Nehmen wir zum Beispiel an, ein Anleger zahlt 1 Million Dollar in den Ethereum USDC-Pool ein. Aufgrund von Marktereignissen machen sich die Teilnehmer Sorgen um die Bindung von USDT. Sie fangen an, USDT gegen USDC innerhalb von Ethereum, aber auch über Ketten hinweg zu swappen. Das bedeutet, dass sie zum Beispiel USDT in den Avalanche-Pool einzahlen und USDC aus dem Ethereum-Pool erhalten. Dieser Prozess wird ein Ungleichgewicht zwischen USDT und USDC schaffen.

Nehmen wir nun an, dass USDT schließlich seine Bindung verliert. Der Anleger hat dann noch eine USDC-Position, aber die Mehrheit der Vermögenswerte im Protokoll ist in USDT. Da er nun “depegged” ist (die Bindung verloren hat), deckt der Wert der USDT die anfänglichen USDC-Einlagen nicht ab, außerdem könnte die Liquidität in USDC nicht ausreichen, um eine Auszahlung zu leisten, wie unten im Liquiditätsrisiko beschrieben. In einer solchen Situation steckt der Anleger in einem Protokoll fest, das praktisch insolvent ist, da die Verbindlichkeiten größer sind als die Vermögenswerte, und er kann seine Position nicht verlassen.

Das Kontrahentenrisiko beträgt 6/10.

Liquiditätsrisiko

Das Liquiditätsrisiko für Stargate ist insgesamt gering.

Das Protokoll befindet sich in Bezug auf die Gesamtsumme der Einlagen immer in einem ausgeglichenen Zustand, da die Token einfach von einem Pool zum anderen wandern. Aus diesem Grund besteht für das Protokoll selbst praktisch kein Liquiditätsrisiko.

Das Liquiditätsrisiko für Stargate beträgt 1/10.

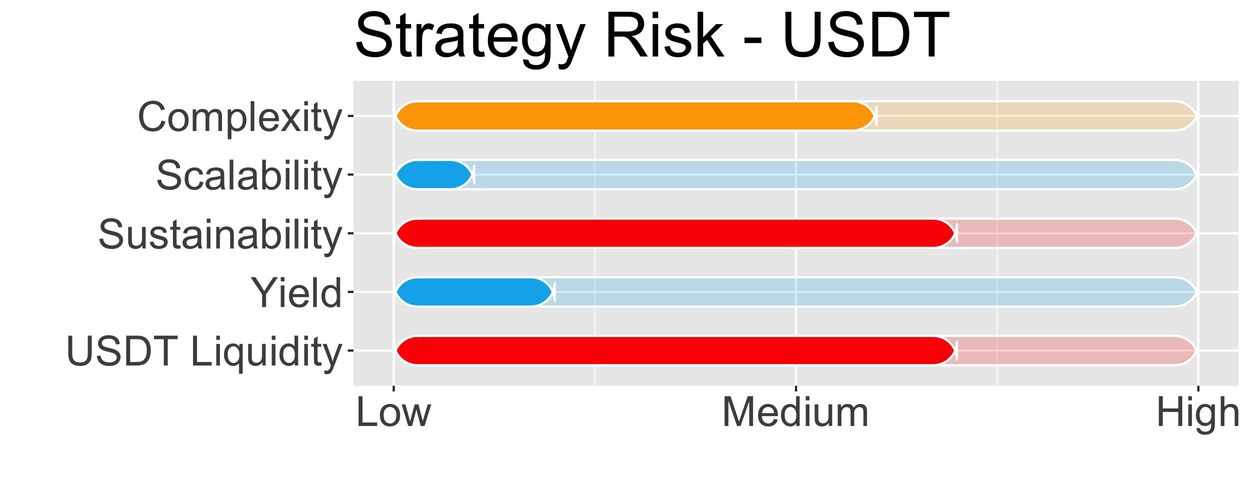

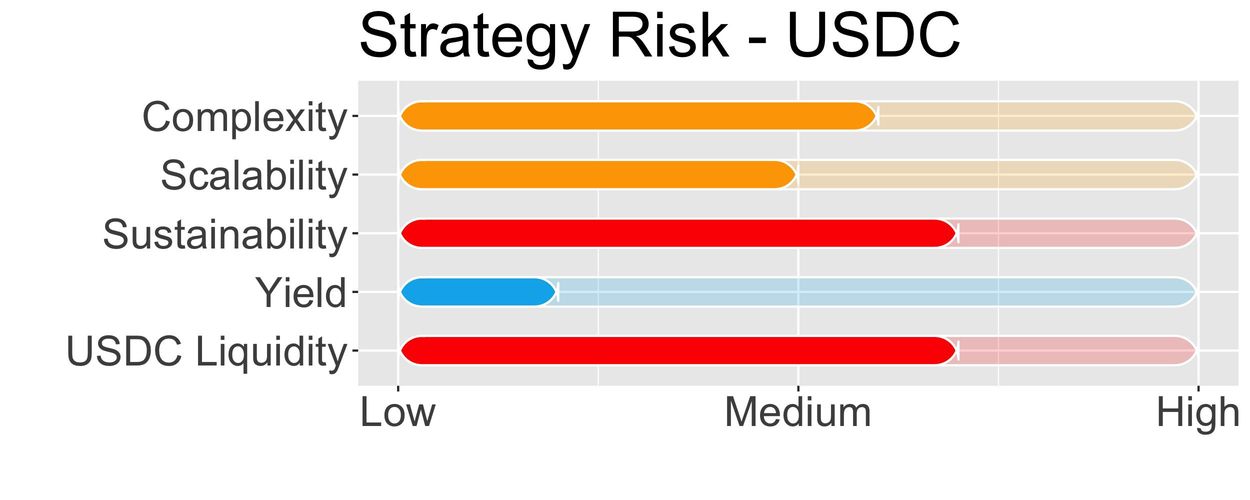

Strategie Risiko

Komplexität

Die Komplexität der Strategie ist mittel.

Die Strategie ist einfach: du zahlst USDT oder USDC in einen Stargate-Pool ein und erhältst:

- einen Ertrag in Form eines Prozentsatzes für jeden Transfer, der über diesen Pool abgewickelt wird,

- eine Belohnung in Stargates eigenem Token (STG) für das Farmen der LP-Token, die als eine Art Schuldschein fungieren, der den eigenen Anteil am Pool darstellt.

Obwohl die Strategie an sich nicht komplex ist, können USDT und USDC in 4 verschiedene Kandidatenketten eingezahlt werden, und je nach Pool-Guthaben, von einem Pool in einen anderen gewechselt werden. Dies erhöht die Komplexität der Strategie mit 1 Token, 1 Protokoll, aber potenziell 4 beteiligten Chains.

Da LP-Token gefarmt werden, müssen die Einleger einen Smart-Contract abschließen, damit die LP-Token gefarmt werden können. Dieser Prozess erfordert ein höheres Maß an Vertrauen seitens des Einlegers, da Probleme mit diesen Smart-Contracts die Einlagen gefährden könnten.

Die Komplexität der Strategie wird mit 6/10 bewertet.

Skalierbarkeit

Das Skalierbarkeitsrisiko der Strategie ist gering für USDT und mittel für USDC.

Zum Zeitpunkt der Erstellung dieses Artikels weist der USDT-Pool in Stargate eine Liquidität zwischen 74 Mio. $ auf Ethereum und 19 Mio. $ auf Polygon auf, mit einer Gesamtliquidität für die 4 Kandidatenketten von rund 200 Mio. $. Derzeit befinden sich etwa 4,5 Mio. USDT im Ertragsprogramm, was Raum für eine Erweiterung des verwalteten Vermögens (AUM) lässt.

Der Stargate-USDC-Pool weist eine Liquidität zwischen 100 Mio. USD bei Avalanche und 19 Mio. USD bei Optimism auf, bei einer Gesamtliquidität für die vier Kandidatenketten von rund 215 Mio. USD.

Angesichts der hohen Relevanz von USDC für den aktuellen Ertrag gibt es nur begrenzten Spielraum für eine Erweiterung der AUM.

Das Skalierbarkeitsrisiko der Strategie beträgt 1/10 für USDT und 5/10 für USDC.

Nachhaltigkeit

Das Nachhaltigkeitsrisiko der Strategie ist mittel bis hoch.

Der Ertrag auf Stargate ergibt sich aus der Erhebung von Handelsgebühren und Farming-Belohnungen. Die Handelsgebühren spiegeln das Angebot und die Nachfrage bei der Übertragung von Token zwischen den Ketten wider und sind daher ein vollständig nachhaltiger Ertrag.

Die Handelsgebühren allein wären jedoch sehr gering, von 2 % bei Avalanche und fast 0 % bei Ethereum. Aus diesem Grund stammt der größte Teil des Ertrags aus dem tatsächlichen Farmen der LP-Token im Austausch für Stargate-Belohnungen, in STG-Token.

Beim Farming generiert das Protokoll selbst Erträge aus den Einlagen der Anleger. Dies könnte auf verschiedene Weise und mit einem Risiko geschehen, das über die einfache Erhebung von Handelsgebühren hinausgeht.

Das Nachhaltigkeitsrisiko wird mit 7/10 bewertet.

Ertragsrisiko

Das Ertragsrisiko ist gering.

Das Ertragsrisiko entspricht der Volatilität des erwarteten Ertrags von USDC. Die Stargate-Handelsgebühren werden als fester Prozentsatz des Transfervolumens in Höhe von 45 Basispunkten bzw. 0,045 % erhoben. Das Handelsvolumen hängt von den Marktbedingungen ab und ist dynamisch.

Darüber hinaus wird der größte Teil des APY aus den Farming-Belohnungen erzielt. Dies kann zwar im Hinblick auf die künftige Nachhaltigkeit einige Probleme aufwerfen (siehe Abschnitt "Nachhaltigkeit"), aber es wird erwartet, dass sie einen konstanten Einkommensstrom darstellen.

Das Ertragsrisiko wird mit 2/10 bewertet.

LP auf Cross-Chain-Strategie: Liquiditätsrisiko

Das Liquiditätsrisiko für einen bestimmten USDT/USDC-Pool bei Stargate wird als mittel bis hoch eingestuft.

Das Hauptrisiko im Zusammenhang mit Stargate Finance ist die Unfähigkeit, aus einer Position auszusteigen, d. h. die Einlagen aufgrund mangelnder Liquidität abzuheben.

Der Hauptunterschied zwischen Stargate und einem Kreditprotokoll besteht darin, dass im Falle eines Ungleichgewichts keine Kreditnehmer mit hohen Zinsen belastet werden. Wenn dies bei der Kreditvergabe der Fall ist, stellt dies einen Anreiz für einen Kreditnehmer dar, sein Engagement zu verringern und somit die verfügbare Liquidität im Pool zu erhöhen. Darüber hinaus wird der Anstieg des Liquiditätsrisikos durch höhere Zinssätze für die Kreditgeber gemildert.

Bei Stargate werden bei Ungleichgewichten die Transfergebühren erhöht, wodurch mehr Kreditgeber auf die Short-Seite gelockt werden. Kommt keine Transaktion zustande, werden die Kreditgeber zwar nicht mit höheren Zinssätzen belohnt, können aber dennoch Probleme bei der Abhebung bekommen. Andererseits dürfte die Anpassungsgeschwindigkeit des Pools geringer sein, da Anreize zur Neugewichtung nur passiv über höhere künftige Zinssätze gesetzt werden.

Dennoch könnte ein Liquiditätsanbieter im Prinzip seine hinterlegten Token sofort einlösen, auch wenn sie im ursprünglichen Pool nicht verfügbar sind. Die Token würden in einem liquiden Pool auf einer anderen Kette verfügbar gemacht werden. Die Rückführung der Mittel auf die ursprüngliche Kette könnte zeitaufwändig und kostspielig sein, da man beispielsweise USDT auf der Ethereum-Kette einzahlen müsste, aber einen Teil der Mittel in USDC auf Avalanche zurückerhält. Diese letzten Token müssten dann von Avalanche zu Ethereum übergeleitet werden.

Im Extremszenario, dass es keinen Liquiditätspool über die Ketten hinweg gibt, der eine Abhebung befriedigen könnte, wäre der dem eingezahlten Stable Coin entsprechenden USD-Betrag in einem anderen Stable Coin verfügbar. Daher würden dem Liquiditätsanbieter neben den bereits erwähnten Überbrückungskosten zusätzliche Swap-Kosten entstehen, um zum ursprünglichen Stable Coin zurückzukehren. Dieser Prozess könnte einen Teil des APY aushöhlen, denn in diesem extremen Szenario würde ein Liquiditätsanbieter USDC auf Ethereum einzahlen, könnte aber nur USDT auf Avalanche sofort abheben. Dies hätte zur Folge, dass zwei Vorgänge durchgeführt werden müssten: der Swap von USDC gegen USDT und die Überbrückung bis zu Ethereum.

Und schließlich gibt es keine einfache Möglichkeit, den Stand des Pools bzw. das Ungleichgewicht des Pools auf der Stargate-Website zu überprüfen. Die Liquidität kann nur durch einen Blick auf die Smart-Contract-Adresse jedes Pools überwacht werden.

Das Liquiditätsrisiko für USDT und USDC bei Stargate beträgt 7/10.

3. Fazit

Unsere Gedanken zu Stargate sind gemischt.

Aufgrund der beträchtlichen Investitionen, die es erhalten hat, hat der Markt es eindeutig als praktikable Option für eine "Stable Coin-Liquiditätsbrücke" akzeptiert, und es hat seit seiner Inbetriebnahme im März dieses Jahres problemlos funktioniert. Es handelt sich um eine clevere und potenziell stabile Form des Einkommens aus der Bewegung von Stable Coins über Netzwerke.

Allerdings ist die Struktur, auf der es aufbaut, fragil, da sie in hohem Maße von der Stabilität der Stable Coins abhängt, was zu weniger Kontrolle führt, ein Problem, das sich für andere Projekte als fatal erwiesen hat. Die Vorstellung, dass die Inhaber ihre Positionen aufgrund mangelnder Liquidität nicht abheben können, ist beunruhigend. Hinzu kommt das Risiko, das mit dem zusätzlichen Betrieb von Farming-Liquiditätspool-Token verbunden ist und den Anleger einer zusätzlichen potenziellen IT-Anfälligkeit aussetzt.

Das SwissBorg Risk Team stuft Stargate als eine Investition mit mittlerem Risiko für einen kryptoaffinen, erfahrenen und marktbewussten Anleger ein, der sich der damit verbundenen Risiken voll bewusst ist.

Dieser Anleger ist bereit, eine Position einzugehen, mit hohem Risiko und hohen Chancen. Für diesen Anlegertyp empfehlen wir eine kleine Investition, um zu verstehen, wie das Protokoll funktioniert, bevor größere Schritte unternommen werden.

Haftungsausschluss: Dieser Bericht ist nur für allgemeine Orientierungs- und Informationszwecke bestimmt und stellt kein öffentliches Angebot von virtuellen Vermögenswerten oder Finanzinstrumenten, keine Finanzberatung, Anlageberatung oder sonstige Beratung dar und sollte nicht als irgendeine Form von Werbung, Empfehlung, Aufforderung, Angebot oder Befürwortung zum (i) Kauf oder Verkauf von Produkten, (ii) zur Durchführung von Transaktionen oder (iii) zur Vornahme sonstiger Rechtsgeschäfte ausgelegt oder verstanden werden. Alle hierin zum Ausdruck gebrachten Meinungen sind die der Autoren und stellen nicht die Ansichten oder Meinungen der SwissBorg Solutions OÜ und keiner ihrer Tochtergesellschaften dar. Weder die SwissBorg Solutions OÜ noch die mit ihr verbundenen Unternehmen geben eine Zusicherung oder Garantie für die Vollständigkeit, Richtigkeit, Aktualität oder Eignung der in diesem Bericht enthaltenen Informationen oder dafür, dass er frei von Fehlern ist. Die Empfänger übernehmen die alleinige Verantwortung für die Bewertung der Vorteile und Risiken, die mit der Nutzung der in diesem Bericht enthaltenen Informationen verbunden sind, bevor sie eine Entscheidung auf der Grundlage dieser Informationen treffen, und sollten nicht auf der Grundlage dieser Informationen handeln, ohne vorher professionellen Rat einzuholen.

Teste SwissBorg Earn noch heute!