Dans un souci de transparence envers notre communauté, nous recueillons mensuellement nos données pour vous donner un rapport sur les chiffres clés liés aux portefeuilles Smart Yield de SwissBorg.

Le contenu de ce rapport sera sujet à changement en fonction de vos retours et de l'évolution des informations que nous recevons. Le rapport a été débarrass�é des graphiques encombrants, remplacés par un nouveau tableau.

Le Smart Yield wallet simplifie et optimise chaque jour le rendement de vos cryptoactifs. L'objectif est de trouver le meilleur rendement pour le risque le plus faible, ainsi que d'offrir certaines des meilleures conditions de rendement disponibles sur le marché. Découvrez comment fonctionne le Smart Yield.

Le panorama de la DeFi

Le mois de mai a été critique pour l’écosystème des cryptomonnaies. L’un des principaux stablecoins a perdu sa valeur après que le LUNA, un token du top 10 des plus grosses capitalisations, se soit effondré. En avril, nous évoquions déjà les étapes qui pouvaient mener à ces évènements sur notre blog. En dépit des risques, connus, beaucoup ont continué de promouvoir les avantages de l’écosystème Terra.

Les conséquences en ont été catastrophiques, et des millions de dollars ont été perdus par de nombreux investisseurs débutants et expérimentés. Ceci a provoqué une perte de confiance. Le représentant de la blockchain, Do Kwon, a annoncé un plan de sauvetage : une nouvelle blockchain a été lancée et un nouveau token Luna a été offert pour compenser les pertes. Évidemment, cela n’était pas suffisant pour couvrir l’entièreté des pertes. La confiance en cette nouvelle blockchain reste pour l’instant faible.

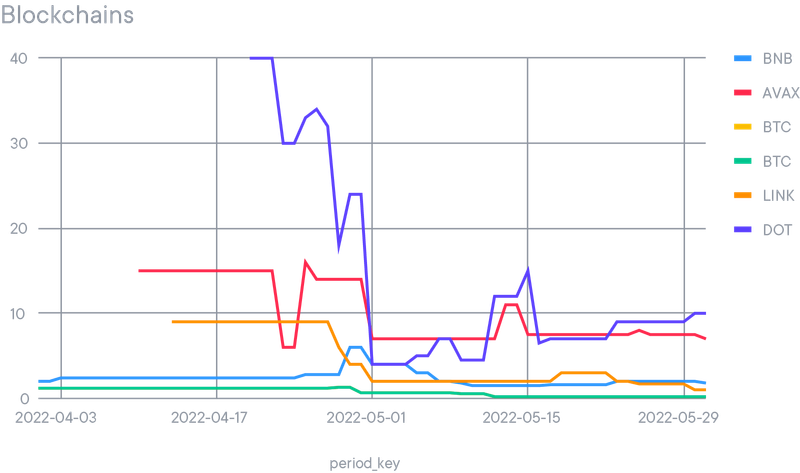

L’anxiété relative à ces évènements s’est rapidement propagée, à tel point que d’autres stablecoins ont également perdu leur valeur d’indexation, pour un temps limité cependant. Le USDT a perdu 3% de sa valeur d’indexation au dollar, et de vieilles craintes quant aux réserves de Tether ont alors ressurgi. Ceci a également porté atteinte au staking d’Ethereum, un processus qui est effectué pour obtenir des récompenses de staking sur le ETH avant “The Merge” (récompenses qui seront obtenues après “The Merge”).

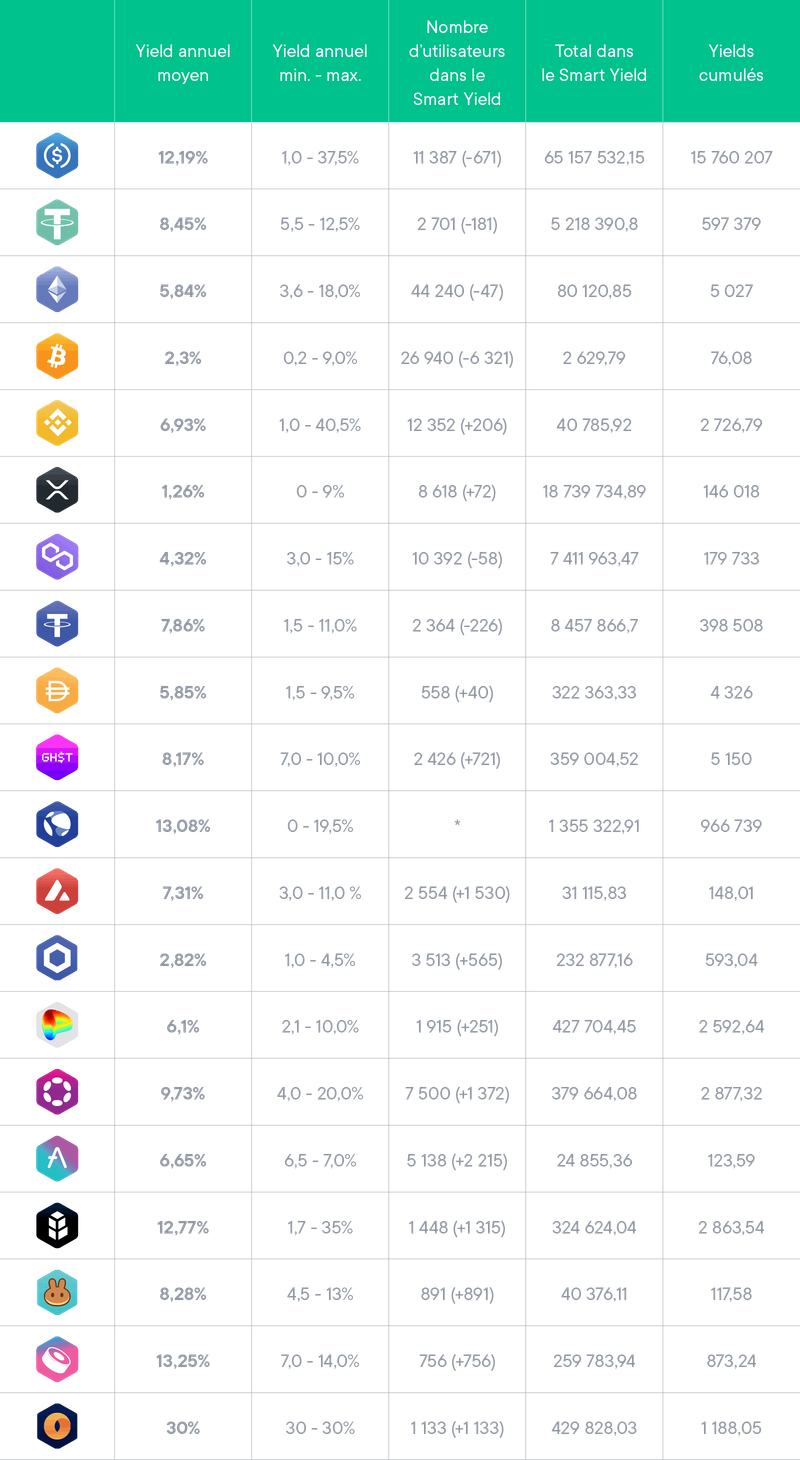

Analyse des Smart Yield wallets

Les évènements malheureux qui ont touché Terra ont jeté l’opprobre sur l’ensemble des cryptoactifs, avec des conséquences sur la plupart des Smart Yield wallets. Le montant total engagé dans ceux-ci a diminué du fait du manque de confiance envers les protocoles. Il est intéressant de constater que le nombre d’utilisateurs ayant recours au Smart Yield a augmenté pour les “alt coins” (les tokens qui ne sont ni des BTC, des ETH ou des stablecoins), qui affichent des taux de yield supérieurs.

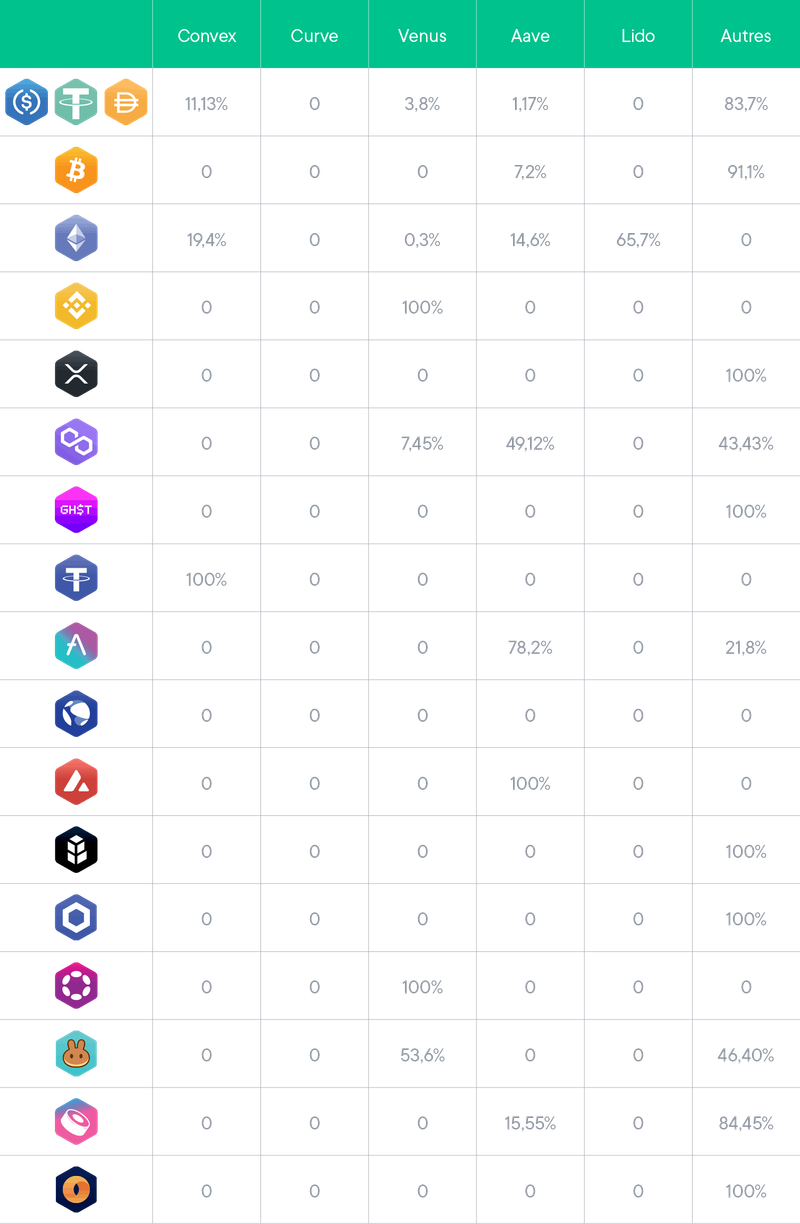

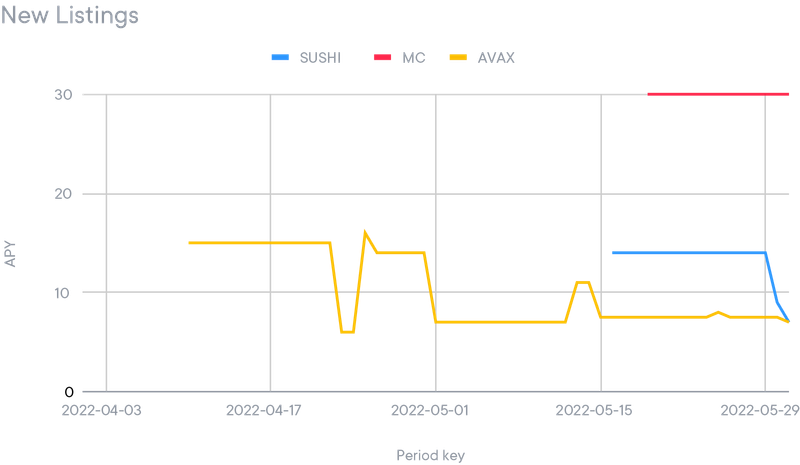

Optimiseur de stratégie

L'optimiseur de stratégie continue d'allouer les fonds exclusivement à des projets de premier ordre, ainsi dit “blue-chip”. Il s'agit de :

- Aave

- Compound

- Curve/Convex

- InstaDapp

- Venus

- PancakeSwap

- Beefy

- Mimo

- GotchiVault

- Bancor

- Merit Circle

- Sushi

Nous vous rappelons que la sélection de protocoles est effectuée en gardant à l’esprit une stratégie de mitigation des risques. Cela peut avoir des conséquences sur l’APY final. De plus, l’optimiseur ne garde l’exposition que pour l’actif concerné par la stratégie et ne répartit jamais celle-ci sur différents actifs (par exemple en échangeant le USDC pour le DAI). Le protocole Anchor, qui soutenait le Yield élevé sur l'UST, était utilisé au début du mois de mai, mais a été interrompu après la situation catastrophique de la blockchain Terra. Pour cette raison, tous les UST ont été retirées d'Anchor, même si le protocole lui-même n'a jamais présenté de risque pour le cryptoactif sous-jacent.