DOT Liquid Parachain Staking

Wichtige Informationen:

- Diese Strategie eignet sich hervorragend für Investoren mit einer gewissen Risikotoleranz.

- Die derzeit beobachtete Preisdifferenz zwischen BDOT und DOT wird ausgenutzt, da man weiß, dass am Ende der Parachain-Auktion (Oktober 2023) BDOT gegen DOT zum Wert von 1:1 eingelöst werden können.

- Im Rahmen der Strategie werden zwei zentralisierte Börsen genutzt (Binance und Kraken, Kontrahentenrisiko).

- Der endgültige APY hängt von der Entwicklung der BDOT-DOT-Rate ab (Ertragsrisiko).

- Eingezahlte Token sind bis zum Rücknahmedatum gesperrt (Liquiditätsrisiko).

- Der Ertrag (APY) setzt sich zusammen aus

- dem Preisunterschied zwischen BDOT und DOT

- Staking-Ertrag von BDOT

- Staking-Ertrag von DOT in Kraken

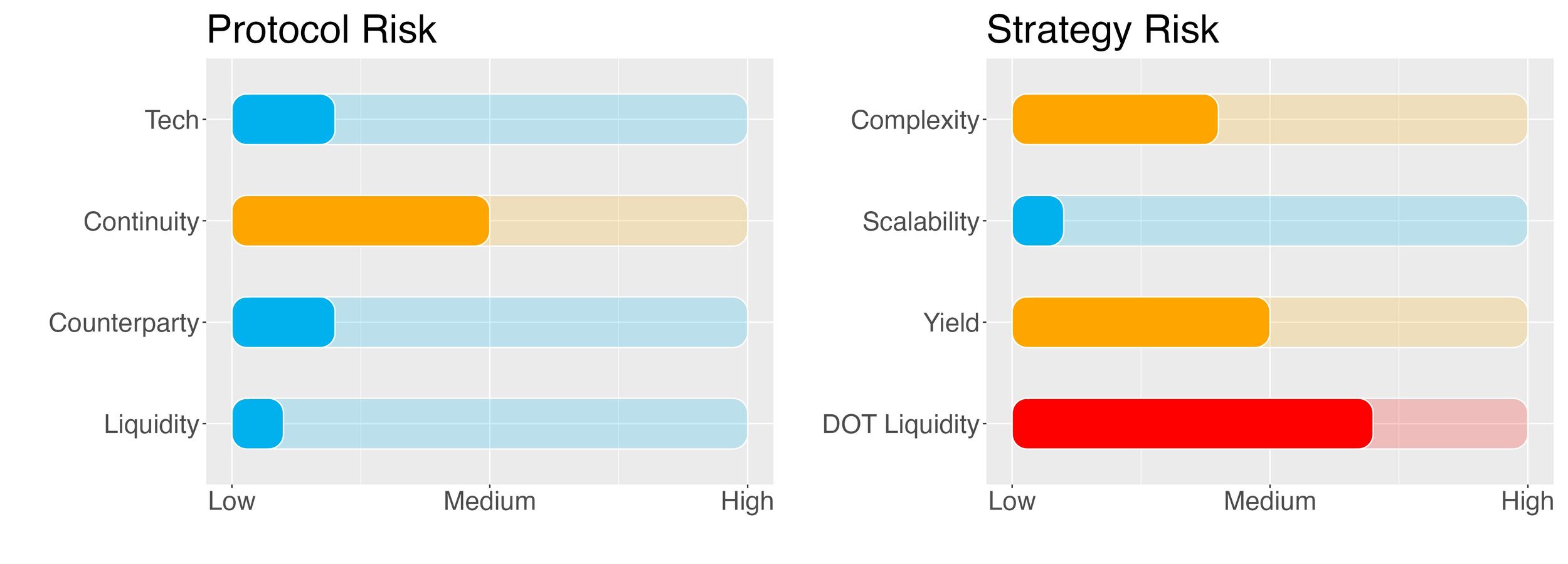

- Risiko-Checkliste: Die wichtigsten Risiken für diese Strategie sind unserer Ansicht nach folgende:

- Kontrahentenrisiko

- Ertragsrisiko

- Liquiditätsrisiko beim Staken von DOT

1. Erklärung der Strategie

https://polkadot.com/auctions/

Die Strategie besteht darin, zunächst DOT auf Binance zu hinterlegen, um sie gegen BDOT einzutauschen. Bei Fälligkeit, d. h. am 4. Oktober 2023, wird BDOT dann im Verhältnis 1:1 gegen DOT getauscht.

BDOT ist ein tokenisierter Vermögenswert, der den in der DOT-Slot-Auktion eingesetzten DOT repräsentiert und im Verhältnis 1:1 in DOT umgewandelt werden kann. Während des Mietzeitraums, der 96 Wochen oder sogar länger dauern kann, können die Nutzer ihre DOT nicht auszahlen.

Bei dieser Strategie wird die Tatsache genutzt, dass BDOT im Vergleich zu DOT unter par gehandelt wird, bei Fälligkeit jedoch zu par zurückgezahlt wird. Eine zusätzliche Ertragsquelle ergibt sich aus dem Staken von DOT (wobei BDOT die abgesicherte Version von DOT darstellt).

Der projizierte APY spiegelt somit wider:

- die Liquiditätsprämie für das Halten von BDOT im Gegensatz zu DOT

- das Kontrahentenrisiko bei Binance

- den Einsatzertrag auf DOT

Die Strategie zielt darauf ab, dieses BDOT-DOT-Preisgefälle dynamisch auszunutzen, indem DOT gegen BDOT getauscht wird, wobei die folgenden Richtlinien gelten:

- Wenn der BDOT/DOT-Wechselkurs unter 0,80 liegt.

- Es ist nach dem 1. Mai 2023 und der BDOT/DOT-Kurs liegt unter 0,90.

- Es ist nach dem 1. August 2023 und der BDOT/DOT-Kurs liegt unter 1.

Wenn es nicht in BDOT umgewandelt wird, wird das hinterlegte DOT in der Kraken-Börse aufbewahrt und dort eingesetzt, wodurch ein Ertrag von 6-8 % gewährleistet wird.

2. Risiken und Vorteile

Protokoll-Risiken

Technologische Risiken

Die technologischen Risiken werden als gering eingestuft.

Zwei Protokolle sind beteiligt, beide sind CEX (zentralisierte Börsen): Binance und Kraken.

Mit einem Gesamtvermögen von über 55 Mrd. USD ist Binance die größte Kryptobörse (CEX). In Bezug auf die Sicherheit liegt die Börse nach dem CER-Sicherheitsscore an dritter Stelle unter den CEXen.

Kraken weist ein Gesamtvermögen von rund 10 Milliarden Dollar auf. Nach Ansicht der CER ist diese Börse die sicherste CEX-Option, die es gibt.

Kontrahentenrisiko

Das Kontrahentenrisiko ist auf Mittel eingestellt.

Nach dem Zusammenbruch von FTX veröffentlichte Binance Ende 2022 ein Proof of Reserves-System, das es den Nutzern ermöglicht, ihre Vermögenswerte mithilfe eines Merkle-Baums zu verifizieren. Die Initiative wurde jedoch von konkurrierenden Börsen kritisiert, da sie keine Verbindlichkeiten enthielt.

Im Hinblick auf die Transparenz bietet Kraken einen umfassenden Ansatz für den Nachweis von Reserven, der nicht nur die Reserven, sondern auch die Verbindlichkeiten verifiziert. Der kryptografische Nachweis, dass Kraken die gedeckten Vermögenswerte der Kunden zum Zeitpunkt einer Prüfung in Reserve hält, ist nur die halbe Miete. Krakens Proof of Reserves umfasst auch gedeckte Verbindlichkeiten (d. h. Token auf Kundenkonten).

Nach dem Zusammenbruch von FTX hat das Vertrauen in zentralisierte Kryptounternehmen seine unterste Grenze erreicht. Dies hat zu Bemühungen geführt, die Transparenz in Bezug auf Reserven und Verbindlichkeiten zu verbessern.

Obwohl alle uns zur Verfügung stehenden Informationen auf eine verbesserte Situation in Bezug auf das Kontrahentenrisiko bei der Einzahlung von Geldern in eine zentrale Börse hinweisen, nehmen wir eine konservative Haltung ein und stufen das Risiko insgesamt als Mittel ein.

Liquiditätsrisiko

Das Liquiditätsrisiko wird als gering eingestuft.

Liquiditätsrisiken bestehen immer dann, wenn die Möglichkeit besteht, dass investierte Mittel bei Fälligkeit nicht vollständig zurückgezahlt werden können, weil die Verfügbarkeit aufgrund unerwarteter Ereignisse eingeschränkt ist.

Bei der vorgeschlagenen DOT-Strategie könnte es unter extremen Marktbedingungen zu Liquiditätsproblemen kommen.

Gelder, die von Kraken gehalten werden, sind jederzeit rückzahlbar (sofern nicht anders vereinbart). Aufgrund der sehr ungünstigen Marktbedingungen stehen einige der Fonds unter Druck, und obwohl dies ein unwahrscheinliches Ereignis ist, könnte dies zu Liquiditätsengpässen auf der Plattform führen.

Strategierisiken

Komplexität

Das Komplexitätsrisiko dieser Strategie ist mittel.

The strategy involves two tokens (DOT and BDOT), on one chain (Polkadot) and one protocol (Binance exchange). No leverage is in place.

Um eine ‘Bewegung des Marktes’ beim Tausch von DOT in BDOT zu vermeiden (d. h. dass der Preis aufgrund des Kaufdrucks steigt), muss bei der Durchführung der Transaktion der Zeitpunkt und die Markttiefe dieses Handelspaares sorgfältig berücksichtigt werden.

Skalierbarkeit

Das Skalierbarkeitsrisiko ist gering.

Die Strategie verfügt über einige klare Ausführungsregeln, damit der Tausch von DOT in BDOT nur dann erfolgt, wenn bestimmte Bedingungen erfüllt sind (preislich und zeitlich). Dadurch wird sichergestellt, dass der APY nicht verwässert wird (d. h. der Preis wird bei der Durchführung der Umwandlung nicht verändert).

Dieser Ansatz stellt sicher, dass die Strategie in Bezug auf den maximalen DOT-Betrag, der investiert werden darf (DOT-Cap), voll skalierbar bleibt.

Betrag des DOT, der investiert werden darf (DOT-Cap ist vorhanden).

Ertragsrisiko

Das Ertragsrisiko wird als Mittel eingestuft.

Während der Preis von BDOT-DOT in gewissem Maße volatil bleibt (die annualisierte Standardabweichung der Preisänderungen liegt bei etwa 13 %), versuchen die im obigen Abschnitt beschriebenen Ausführungsregeln zusammen mit der nach oben begrenzten Anlage einen Ertrag zu garantieren, die der prognostizierten sehr nahekommt.

Die künftige Dynamik des BDOT-DOT-Preises ist natürlich nicht bekannt, und es könnte sein, dass die Preisabweichung schneller abnimmt, als es der Strategie gelingt, DOT gegen BDOT zu tauschen. In diesem Fall würde nur ein Teil der hinterlegten DOT den prognostizierten Ertragerzielen (der Rest wird in Kraken angelegt).

Liquiditätsrisiken beim Staking

Das Liquiditätsrisiko wird bei dieser Strategie als mittel bis hoch eingestuft.

Mit dieser Strategie wird der investierte DOT bis zur für den 25. Oktober 2023 erwarteten Rückzahlung von BDTO an DOT gesperrt. Unabhängig davon, in welche Richtung sich der Markt zu diesem Zeitpunkt entwickelt, ist Ihr Vermögen unantastbar. Das heißt, wenn der Kurs des DOT einbricht, ist der Anleger nicht in der Lage, zu verkaufen. Dieser Aspekt muss beim Einstieg in die bDOT-Strategie sorgfältig bedacht werden.

Worst-Case-Szenarien

Um den Anlegern zu helfen, die Risiken dieser Strategie einzuschätzen, haben wir versucht, die negativen Szenarien zu identifizieren, denen die Strategie ausgesetzt sein könnte:

- Binance und/oder Kraken werden zahlungsunfähig. Obwohl beide einen Proof-of-Reserves vorgelegt haben, könnte es sein, dass sich ihre Reserven kurz vor dem Ausfallereignis verschlechtert haben. In diesem Fall könnten nicht alle bei Kraken eingesetzten DOT zurückgezahlt werden, und nicht alle BDOT bei Binance könnten gegen DOT getauscht werden (Kontrahentenrisiko).

- Binance wird gehackt und tonnenweise BDOT werden geprägt, wodurch die Bindung an DOT effektiv aufgehoben wird - es sind mehr BDOT im Umlauf als DOT hinterlegt sind (technisches Risiko).

- Der Preis von BDOT zu DOT steigt schneller, als wir alle investierten DOT umtauschen können. Dieses Ereignis würde den Ertrag drücken, da nur ein Teil der hinterlegten DOT in BDOT getauscht wird (Liquiditätsrisiko).

3. Fazit

Parachain-Auktionen sind Auktionen, die auf der Polkadot-Relay-Chain (d. h. der Hauptblockchain) abgehalten werden, um zu bestimmen, welche Blockchain sich mit dem Parachain-Slot verbinden wird (unabhängige Blockchains, die mit der Relay-Chain so verbunden sind, dass sie die Rechenleistung der Relay-Chain nutzen können, um Transaktionsdaten zu prüfen). Sobald die Auktion beginnt, kann jedes Projekt im Netzwerk sein Gebot bei der Relay Chain abgeben.

Die vorgeschlagene Strategie nutzt die Preisdifferenz zwischen BDOT und DOT aus, da BDOT bei Fälligkeit zum Peg zurückgekauft werden können.

Diese DOT-Strategie ist mit einigen Risiken verbunden. Die Anlagestrategie ist relativ einfach, erfordert aber dennoch ein gewisses Verständnis der Funktionsweise von DeFi und CeFi. Sie erfordert eine Sperrfrist (bis Oktober 2023) und die Auszahlung der Gewinne erfolgt erst nach dieser Frist.

Teste SwissBorg Earn jetzt!