Junior Tranche staking sur Idle

Ce qu’il faut retenir

- Cette stratégie correspond au profil d'un investisseur qui est prêt à prendre un peu de risque en échange d'une plus grande récompense.

- La stratégie consiste à investir des MATIC dans la tranche Junior d’Idle Finance. Cela équivaut à mettre les MATIC en staking sur Lido, sauf que les détenteurs de la tranche Junior fourniront une protection aux tranches Senior en cas de slashing ou de pertes de la clé.

- La stratégie est essentiellement équivalente au staking MATIC sur Lido. Idle Finance s'appuie sur le staking de Lido en récompensant les investisseurs selon leur niveau de tolérance au risque.

- Le Yield (APY) est composé de

- Récompense de staking pour la sécurisation du réseau Polygone

- Prime pour la sécurisation des premières pertes des détenteurs de la tranche Senior

- Incitations Lido supplémentaires - Une part importante de l'APY se présente sous la forme d’incitations de Lido et Idle. Pour cette raison, la durabilité de l'APY offert ne peut pas être garantie à long terme. De plus, une augmentation de la TVL du vault pourrait entraîner une dilution de l'APY offert qui ne serait pas inférieure à celui offert par Lido lui-même pour le staking de MATIC (risque de durabilité).

- En entrant dans la tranche Junior, l'investisseur supporte les pertes en premier afin de protéger les tranches Senior. L'impact de cette mesure serait toutefois minime étant donné que seule une petite proportion de la TVL du vault se trouve dans la tranche Senior (risque lié à la tranche Junior).

- Checklist des risques : selon nous, les risques prédominants pour cette stratégie sont les suivants

- Risque de durabilité

- Risque de yield

- Risques liés à la détention d'une tranche Junior

1. Explication de la stratégie

La stratégie est assez simple : déposer des MATIC dans la tranche Junior 'Lido MATIC' d'Idle Finance et recevoir le staking et l'APY boosté de Lido.

Sur Idle Finance, la source de rendement peut être choisie en fonction de deux profils d'investissement adaptés au risque. Ces profils sont appelés "tranches" et sont respectivement Senior et Junior.

Les tranches permettent aux utilisateurs de profiter de rendements DeFi avec une protection intégrée sur les dépôts avec la tranche Senior, et de rendements à effet de levier avec la tranche Junior.

En pratique, suite à un événement de crédit (dans la liste des événements assurés par Junior) :

- Les pertes sont d'abord supportées par les détenteurs de la tranche Junior

- puis par les détenteurs de la tranche Senior.

La tranche Junior est conçue pour recevoir une part de rendement plus élevée par rapport à la classe Senior, ce qui compensera proportionnellement leurs homologues Junior pour avoir pris des risques plus élevés.

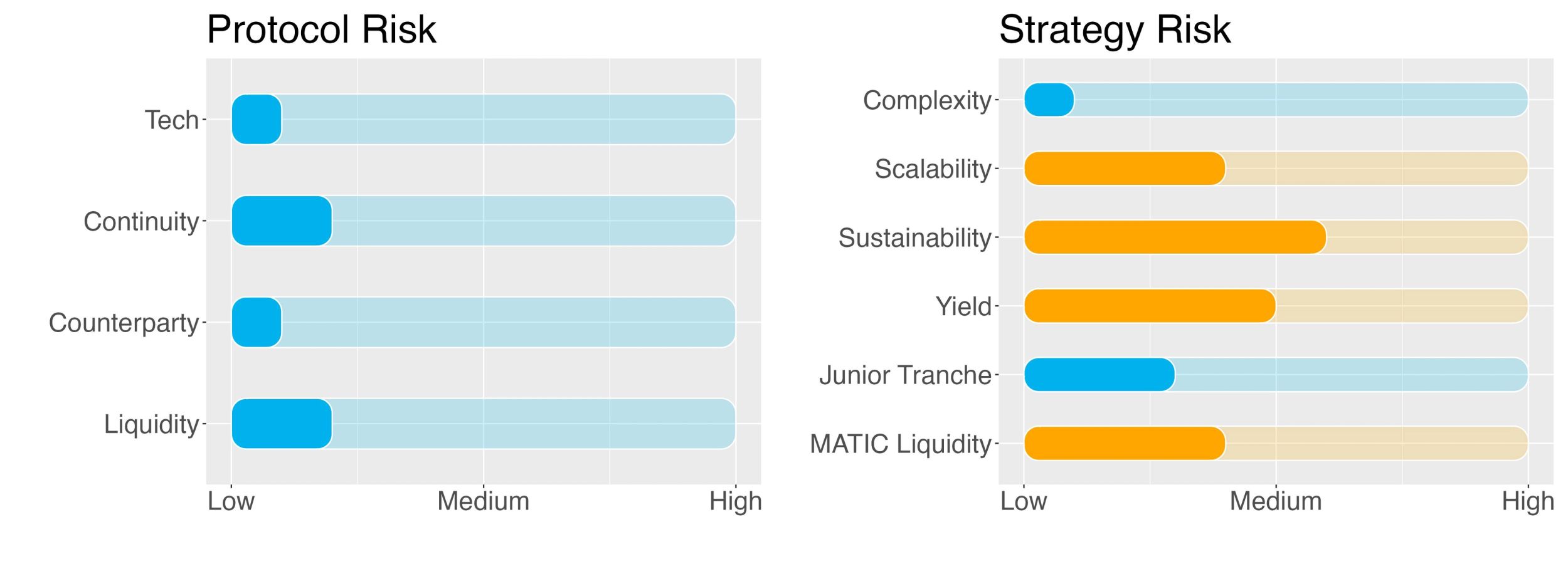

2. Risques

Score de confiance

Lido est une solution de staking liquide pour Ethereum. Elle permet aux utilisateurs de déposer leurs tokens et de prendre part au mécanisme de consensus Proof-of-Stake via un staking délégué. Actuellement, Lido prend en charge le staking liquide d'ETH, SOL, MATIC, DOT et KSM. En échange des tokens fournis, les utilisateurs reçoivent une version staké, par exemple stMATIC pour MATIC. Ceux-ci peuvent être utilisés pour accéder à un rendement supplémentaire dans l'univers DeFi. Lido a lancé son application de staking le 19 décembre 2020 avec la création d’1 milliard de tokens LDO.

Le score de confiance de SwissBorg pour Lido est "vert", c'est-à-dire que le protocole est digne de confiance. La valeur du score est de 8/10, ce qui indique que Lido est l'une des options les plus sûres qui existent.

Idle Finance est un protocole décentralisé et un ensemble de produits qui vise à offrir toute la puissance de la DeFi en tant que source exclusive de rendement. Il permet aux utilisateurs d'optimiser de manière algorithmique l’allocation de leurs actifs numériques à travers les principaux protocoles DeFi, qu'ils souhaitent maximiser le rendement ou garder un œil sur leur profil risque/rendement.

En bref, ce que fait Idle, c'est aider les investisseurs plus prudents à couvrir une partie de leurs risques en échange d'un rendement annuel inférieur (tranche Senior). En échange du risque supplémentaire, les investisseurs de la tranche Junior sont récompensés par un APY plus élevé.

Jusqu'à présent, le protocole n'a fait l'objet d'aucun exploit ou piratage.

Idle Finance a été mis en ligne en août 2019 et affiche une TVL de 70 millions de dollars, presque entièrement sur la blockchain Ethereum (l'autre réseau disponible étant Polygon).

Le score de confiance SwissBorg pour Idle Finance est "vert", c'est-à-dire que le protocole est digne de confiance. La valeur du score est de 9/10, ce qui indique qu’Idle est l'une des options les plus sûres qui existent.

Risques du protocole

Risque de continuité du projet

Le risque de continuité du projet est moyen à faible.

Idle Finance affiche une TVL d'environ 70 millions de dollars, en sixième position dans la catégorie des "agrégateurs de rendement" en termes de TVL. La différence avec les deux premiers protocoles (Yearn et Beefy) est frappante (respectivement 439 et 285 millions de dollars de TVL).

De plus, la TVL d'Idle est éclipsée par celle des principaux protocoles DeFi tels que AAVE (4,6 milliards de TVL) ou Curve (4,7 milliards de TVL).

En termes d’évaluation, la capitalisation du token par rapport à sa TVL n'est que de 0,03. La capitalisation du token IDLE n'est en effet que de 1,4 million de dollars. Une valeur inférieure à 1 signifie que le protocole peut être considéré comme sous-évalué. Par rapport à ses pairs, ce chiffre est bien inférieur à la médiane des agrégateurs de rendement qui est de 0,45.

Pour évaluer le sentiment autour d'Idle Finance, nous examinons le prix et la volatilité de son token, ainsi que Google Trend au cours des 30 et 90 derniers jours. Le sentiment général est moyen.

Le risque de continuité d'Idle Finance est de 4/10.

Lido est le protocole leader pour le staking liquide, avec une TVL stupéfiante de 8,1 milliards de dollars (et un ATH de plus de 20 milliards de dollars). En termes d'évaluation, la capitalisation du token par rapport à sa TVL est proche de 0, alors que la médiane de la catégorie est de 0,16. Le sentiment général est moyen.

Le risque de continuité de Lido est de 2/10.

Risque de contrepartie

Le risque de contrepartie est jugé faible.

Idle Finance est un agrégateur de rendement, c'est-à-dire qu'il fournit des stratégies qui aident à agréger le rendement de divers protocoles. De ce fait, le protocole ne présente aucun risque de contrepartie, à l'exception du risque technologique évalué ci-dessus. Il n'y a pas de mécanismes d'emprunt/de prêt ni d'approvisionnement en liquidités. Le risque de contrepartie peut se trouver dans les protocoles utilisés par la stratégie de staking de MATIC, c'est-à-dire Lido.

Lido connecte les utilisateurs souhaitant staker des MATIC avec les validateurs de nœuds nécessitant des MATIC pour effectuer le mécanisme de preuve d'enjeu. Le processus est régulé par un smart contract, il n'y a donc pas de véritable risque de crédit de contrepartie du côté de Lido. Pour le risque de slashing, veuillez vous référer à la section correspondante ci-dessous.

Le risque de contrepartie est de 1/10.

Risque de liquidité

Le risque de liquidité est jugé faible.

Il est possible de sortir de la stratégie à tout moment, sans risque de liquidité.

Notez cependant qu'une période de verrouillage s'applique à cette stratégie.

Le risque de liquidité est de 2/10.

Risques de la stratégie

Complexité

La complexité de la stratégie est faible.

La stratégie est essentiellement équivalente au staking de MATIC sur Lido. Idle Finance s'appuie sur Lido et s’adresse à des investisseurs avec différents niveaux de tolérance au risque.

La complexité de la stratégie est de 1/10.

Scalabilité

Le risque de scalabilité de la stratégie est faible.

La stratégie sera plafonnée à 1 million de MATIC. Le vault d’Idle affiche une TVL de 3 millions de dollars pour les tranches Senior et Junior, il existe donc un risque de dilution de l'APY.

Cependant, les incitations d’Idle à l'investissement compenseront ce risque dans un premier temps.

Le risque de scalbilité est de 4/10.

Durabilité

Le risque de durabilité de la stratégie est moyen.

Il y a trois sources pour l'APY. Premièrement, le staking de MATIC sur Lido. L'APY de base pour le service est d'environ 6,3%. Deuxièmement, l'APY supplémentaire pour l'entrée dans la tranche Junior et enfin quelques récompenses boostées par Lido et Idle. Au moment de la rédaction de cet article, l'APY de la tranche Junior provient pour moitié du staking MATIC et pour moitié des récompenses Lido/Idle.

En raison de ces incitations, la durabilité de l'APY offert ne peut être garantie à long terme. De plus, comme certaines incitations sont fixes, une augmentation de la TVL du vault se traduirait également par une diminution de ces incitations et une dilution de l'APY final.

Le risque de durabilité de la stratégie est de 6/10.

Risque du yield

Le risque du yield de la stratégie est faible.

Le rendement de la stratégie provient du staking de MATIC et devrait donc rester relativement stable dans le temps. Cependant, étant donné qu'une partie importante de l'APY provient des récompenses Lido et Idle, comme mentionné précédemment, deux événements pourraient l'affecter négativement :

- L'augmentation de la TLV et la dilution des récompenses.

- Changements dans le ratio Senior/Junior. Plus la proportion de Junior par rapport aux Senior est élevée, plus l'APY sera faible (par exemple, sans liquidité Senior, les tranches Junior ne subiraient pas de perte "en premier" mais seulement la perte qu'un détenteur de MATIC sur Lido subirait).

Depuis le début, l'APY de cette stratégie n'a cessé de diminuer. Cette baisse était principalement due à l'augmentation de la TVL des pools. Bien que cette tendance ait montré des signes de stabilisation, nous restons prudents et lui attribuons un risque moyen.

Le risque du yield est de 5/10.

Risques liés à la tranche Junior

Au sein du vault Idle MATIC, la stratégie Earn alloue des fonds dans la tranche Junior. Cela signifie que les premières pertes en cas d'événements défavorables seront supportées par cette tranche.

Deux événements en particulier sont "assurés" par la tranche Junior :

- La gestion des clés de validation : Perte des clés multisig détenant des MATIC en staking. Ceci peut entraîner une perte partielle des fonds.

- Slashing : Pénalités de staking pour le réseau des validateurs. Cela pourrait également entraîner une perte partielle des fonds.

- Depeg : la perte du peg de stMATIC vs MATIC n'est PAS COUVERTE.

Ainsi, si l'un de ces deux événements devait se produire, les pertes seraient d'abord absorbées par les détenteurs de la tranche Junior. Le compromis risque/rendement est ici parfaitement reflété. Plus la couverture de la tranche Junior est importante (c'est-à-dire les actifs déposés dans la tranche Junior par rapport à la tranche Senior), plus l'écart de rendement annuel entre les tranches est faible, mais aussi plus le risque pour un seul investisseur de la tranche Junior en cas de perte est faible, car un grand pool permettra de mieux l'absorber. D'un autre côté, une faible couverture impliquerait un rendement annuel très élevé pour les détenteurs de tranches Junior, mais aussi le risque qu'une perte fasse disparaître l'ensemble du pool (et attaque éventuellement aussi les détenteurs de tranches Senior).

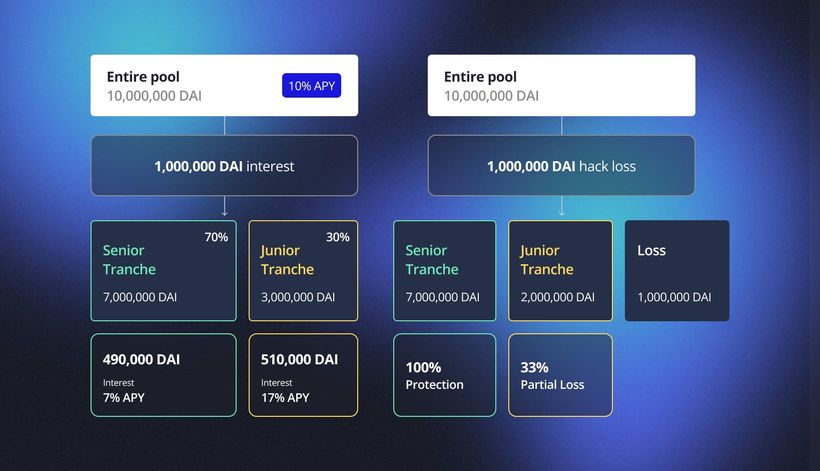

La figure ci-dessous montre comment cela fonctionne en termes d'APY (à gauche) et en cas de perte (à droite).

Yield

Un pool d’1 million de DAI est supposé rapporter un rendement annuel global de 10%.

3 millions de DAI sont alloués à la tranche Junior, les 7 millions restants à la tranche Senior.

Le rendement annuel résultant est de 17% pour la tranche Junior et de 7% pour la tranche Senior.

Perte

Une perte d’1 million de DAI due à un piratage est subie. Elle est d'abord absorbée par la tranche Junior, qui perd 33% de ses DAI déposés (1 million sur 3 millions). La tranche Senior, quant à elle, ne subit aucune perte.

Les investisseurs doivent bien comprendre les conséquences d'un engagement dans une tranche Junior. La couverture actuelle du pool (actifs dans la tranche Junior par rapport aux actifs dans la tranche Senior) est de 9,1, ce qui signifie que la plupart des MATIC sont déposés dans la tranche Junior et que la différence de profil de risque par rapport à un simple staking Lido est minime. C'est pourquoi, en cas de perte, les détenteurs de la tranche Junior devront supporter leurs propres pertes (ce qui se produirait avec un staking direct sur Lido) plus la perte sur les 10% supplémentaires de MATIC investis dans la tranche Senior.

Étant donné que le rendement annuel de la tranche Junior est plus de trois fois supérieur à celui du staking sur Lido pur, nous pensons que prendre un tel risque est justifiable.

En effet, tant le slashing que les événements liés à la gestion des clés sont jugés peu probables étant donné que :

- Le protocole Lido a été soumis et a passé avec succès notre due diligence.

- Lido minimise le risque de slashing en stakant sur plusieurs opérateurs de nœuds professionnels et réputés avec des configurations hétérogènes, avec une atténuation supplémentaire sous la forme d'une assurance qui est payée à partir des frais de Lido.

Le risque associé à l'entrée dans une tranche Junior est fixé à 3/10.

Risque de liquidité du staking

Le risque de liquidité du staking de MATIC est moyen.

Le staking liquide sur Beefy plus Balancer LPing exige que l'investisseur bloque ses tokens MATIC pendant une période de 30 jours (Lockup). Quelle que soit la direction du marché pendant cette période, vos actifs seront hors de portée. Cet aspect doit être soigneusement pris en compte quand vous décidez d’accéder à cette stratégie.

Le risque de liquidité est donc fixé à 4/10.

3. Conclusions

Idle Finance est un protocole décentralisé et un ensemble de produits qui vise à offrir toute la puissance de la DeFi en tant que source exclusive de rendement. Il permet aux utilisateurs d'optimiser de manière algorithmique l’allocation de leurs actifs numériques à travers les principaux protocoles DeFi, qu'ils souhaitent maximiser le rendement ou garder un œil sur leur profil risque/rendement.

En ce qui concerne le processus d'utilisation, il est bon et fluide, avec une interface facile à utiliser et un processus suffisamment simple, ce qui est essentiel à nos yeux. En ce qui concerne le "vrai" APY, le yield actuellement offert aux utilisateurs provient du staking de MATIC, qui offre une protection aux détenteurs de tranches Senior, ainsi que des incitations du protocole.

La stratégie d’Idle sur MATIC comporte certains risques. La stratégie d'investissement est assez simple, mais elle nécessite néanmoins une certaine compréhension du fonctionnement de la DeFi, et de reconnaître le système des différentes tranches. Les récompenses sont versées à la fin de la période de verrouillage (Lockup).

L'équipe des risques de SwissBorg classe le staking de MATIC sur Idle comme une stratégie Satellite, pour un investisseur ayant une certaine compréhension de la DeFi et du yielding, qui est prêt à prendre un peu de risque en échange d'une récompense intéressante sur MATIC.

Essayez SwissBorg Earn dès aujourd'hui !