Fournir de la liquidité sur Alpaca Finance

Points principaux à retenir :

- Cette stratégie correspond au profil d'un investisseur qui est prêt à prendre un risque modeste en échange d'une récompense acceptable sur le BTC.

- Alpaca Finance est le plus grand protocole de prêt permettant le yield farming via effet de levier sur la chaîne BNB. Il aide les prêteurs à obtenir des rendements sûrs et stables, et offre aux emprunteurs des prêts sous-collatéralisés pour des positions de yield farming à effet de levier, multipliant considérablement leurs capitaux de farming et les bénéfices qui en résultent.

- Bien que la majorité des actifs détenus par Alpaca Finance soient des stablecoins, une grande partie est constituée de tokens BNB. Tout problème avec ce token pourrait affecter la solvabilité du protocole. De plus, les utilisateurs du protocole peuvent multiplier leurs positions jusqu'à 6 fois. Cela augmente la probabilité de création de créances irrécouvrables en présence de conditions de marché stressées (risque de contrepartie).

- Afin d'atténuer les cas de créances irrécouvrables, le protocole a mis en place son propre plan d'assurance.

- La stratégie de yield des BTC sur Alpaca Finance est assez simple : les BTC sont déposés dans le pool de BTC d'Alpaca Finance pour être mis à la disposition des emprunteurs leveraged (à effet de levier). En retour un yield est reçu. Il n'y a pas d'effet de levier. Un seul token, un seul protocole et une seule chaîne sont impliqués.

- Cette stratégie n'est que partiellement scalable : seul un nombre limité de tokens peut entrer dans la stratégie sans diluer massivement l'APY de prêt actuel (risque lié à la scalabilité).

- Le yield des BTC avec Alpaca Finance est principalement dicté par les forces de l'offre et de la demande, ce qui signifie qu'une demande plus élevée (c'est-à-dire des utilisateurs empruntant des BTC) entraîne des taux plus élevés. Seule une fraction du yield provient du staking. Pour cette raison, ce yield est durable.

- Checklist des risques

D’après nous, les risques principaux posés par cette stratégie sont :

- Risque de continuité

- Risque de contrepartie

- Risque de scalabilité

1. Explication de la stratégie

La stratégie est plutôt simple. L’utilisateur dépose des BTC chez Alpaca FInance sur la BNB chain et collecte le yield générés par les prêts.

2. Risques de la stratégie

Score de confiance

Alpaca Finance, également appelé "Alpaca" dans cet article, est un protocole de prêt qui permet le yield farming à effet de levier sur la Binance Smart Chain (BSC). Il a été mis en ligne en mars 2021 et depuis lors, il a aidé les prêteurs à obtenir un yield stable tout en offrant aux emprunteurs des prêts sous-collatéralisés pour des positions de yield farming à effet de levier, multipliant ainsi leur capital de farming et les bénéfices qui en résultent.

Le yield farming est un concept innovant de DeFi dans lequel les utilisateurs mettent en jeu ou prêtent leurs cryptoactifs afin de recevoir un yield. L'effet de levier du système provient des autres utilisateurs qui empruntent des capitaux pour augmenter l'effet de levier de leurs positions. En d'autres termes, l'investisseur emprunte des fonds pour pouvoir investir plus que son montant initial : si tout va bien, ses gains sont multipliés, mais si le marché évolue en sa défaveur, les pertes sont multipliées.

Au moment de la rédaction de cet article, Alpaca Finance avait accumulé une valeur totale verrouillée (TVL) d'environ 500 millions de dollars, ce qui en fait l'un des plus grands projets sur la Smart Chain de Binance (BSC) et un des 20 premiers protocoles de DeFi. Les prêteurs et les emprunteurs sont encouragés par un yield annuel élevé et par la distribution du token ALPACA, qui, outre sa valeur, vaut la peine d'être détenu car il confère des droits de gouvernance. En outre, la majorité des revenus de la plateforme reviennent également aux détenteurs de tokens ALPACA.

Il existe également un stablecoin AUSD d’auto-farming, qui est sur-collatéralisé par d'autres cryptoactifs, méthode qui est également connue sous le nom de "crypto-collatéralisation", et qui est utilisée pour certains stablecoins. Il y a 58 pools de farming disponibles, offrant un effet de levier de x2-6.

Jusqu'à présent, Alpaca Finance n'a fait l'objet d'aucune exploitation ou piratage, et le protocole n'affiche aucune créance irrécouvrable.

Le score de confiance de SwissBorg concernant Alpaca Finance est “vert”, ce qui signifie que le protocole est digne de confiance.

Le score est de 70%, ce qui indique qu’Alpaca Finance est jugé sûr d’un point de vue technique.

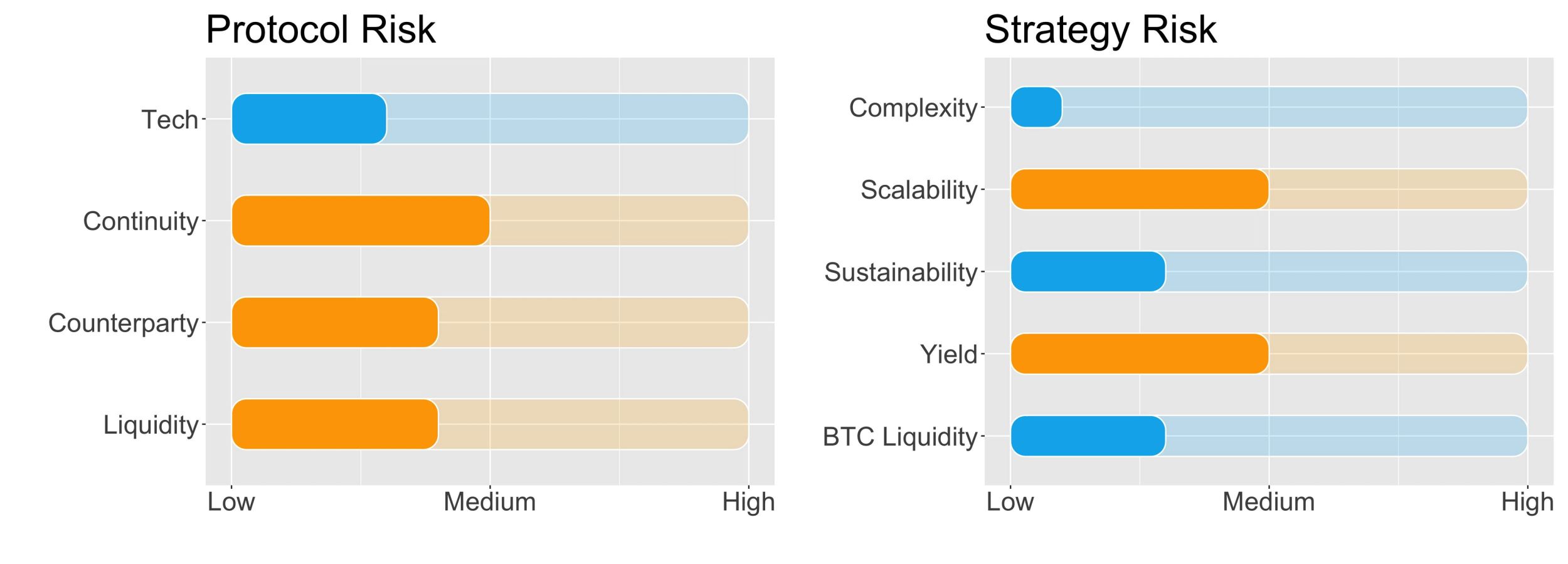

Risques liés au protocole

Risque de continuité du projet

The risk associated with the continuity of the Alpaca project is ranked at medium.

Le risque de continuité du projet Alpaca est considéré comme moyen.

Si les projets de “yield farming à effet de levier” n'en sont encore qu'à leurs balbutiements, avec Alpaca, deux autres projets ont réussi à attirer un nombre important d'utilisateurs.

Ces autres projets sont :

- Homora sur Ethereum, BSC et Avalanche,

- Apricot sur Solana.

Alpaca Finance affiche la TVL la plus importante parmi ses concurrents, Homora arrivant à 64 millions de dollars et Apricot à 9 millions de dollars.

Selon la catégorisation de DeFiLlama, Alpaca Finance appartient à la catégorie "yield" dans laquelle elle occupe la troisième place en termes de TVL - les deux premières étant Convex Finance avec 3,6 milliards de dollars et Arrakis Finance avec 1,3 milliard de dollars.

Convex et Arrakis n'étant pas des protocoles de yield farming à effet de levier, une comparaison avec Alpaca semblerait injuste. Ceci étant dit, une comparaison est toujours utile pour montrer clairement que si Alpaca est le protocole dominant dans son secteur de niche il reste, en termes de TVL, facteur si important, loin derrière les meilleurs protocoles DeFi comme AAVE (prêt), Uniswap (dex) et bien sûr, les protocoles Convex et Arrakis susmentionnés.

En termes d'évaluation, le ratio TVL du token - un calcul de sa capitalisation sur sa TVL - est de 0,17. Un protocole dont le ratio TVL est inférieur à 1 peut être considéré comme sous-évalué, et il obtient en outre de meilleurs résultats que la plupart des autres protocoles de yield, dont le ratio moyen est de 0,55.

Enfin, le score de sentiment du marché calculé à partir du GalaxyScore de LunarCrush est de 41/100, soit 41%. Le Galaxy Score est une mesure combinée d'indicateurs de cryptomonnaies utilisée pour corréler et comprendre la santé, la qualité et la performance globale d'un projet spécifique. En bref, il indique dans quelle mesure une monnaie se porte bien. Il n'est pas surprenant que les conditions actuelles du marché baissier pèsent lourdement sur les tokens de cryptomonnaies DeFi.

Le risque de continuité du projet est évalué à 5/10.

Risque de contrepartie

Le risque général de contrepartie pour Alpaca Finance est jugé moyen à faible.

La possibilité d'une "rupture du ratio passif/actif" - où le passif du protocole (total des tokens empruntés) dépasserait l’actif tottal du protocole (total des dépôts) - est estimée comme potentiellement probable selon le modèle de défaut de Merton. Cette estimation est une probabilité de défaut théorique prudente et nous indique qu'il y a 15% de chances que cet événement se produise sur une année. Étant donné qu'environ 50% des dépôts sur Alpaca sont libellés en stablecoins, on ne s'attend pas à une grande volatilité et le problème de la corrélation intra-actif ne devrait pas être grave. De plus, les stablecoins déposés dans Alpaca sont entièrement garantis en USD, et le risque de dépeg est donc minime.

Un élément un peu plus inquiétant est le fait qu'environ 40% des dépôts totaux du protocole sur la chaîne BNB sont en tokens BNB de Binance. Cette forte concentration de tokens BNB se traduit par un indice de Gini élevé de 66% - 100% correspondant à une inégalité parfaite des dépôts - ce qui signifie qu'il existe un certain risque de concentration. Le token BNB est la troisième plus grande cryptomonnaie en termes de capitalisation (derrière BTC et ETH). Il s'agit du token natif de la plus grande plateforme d'échange de cryptoactifs (Binance). Ces éléments atténuent le risque de concentration susmentionné.

En cas de ralentissement du marché, le protocole ne devrait pas connaître une cascade de liquidations, pouvant affecter sa solvabilité, car la majorité des garanties du protocole sont constituées de stablecoins à valeur fixe. Ceci étant dit, il faut noter que les utilisateurs qui agissent en tant qu'emprunteurs dans le protocole utilisent un effet de levier lorsqu'ils investissent dans les stratégies DeFi proposées par Alpaca.

L'effet de levier est disponible jusqu'à x6. Dans des circonstances normales, ce taux d'effet de levier ne serait pas un problème puisque la liquidation déclencherait un désendettement immédiat de la position. Toutefois, lors de turbulences sur les marchés, lorsque le prix des actifs chute rapidement, il peut y avoir un retard dans la liquidation, éventuellement accru par la présence d'un effet de levier et/ou l'absence de liquidité sur le marché. Par exemple, lorsque tout le monde vend, il devient plus difficile de trouver un acheteur pour liquider la garantie. Cette situation est susceptible de créer des "créances douteuses" et de mettre le protocole et ses prêteurs sous pression.

Afin d'atténuer les cas de créances irrécouvrables, le protocole a mis en place son propre plan d'assurance. Dans le cas d'un manque à gagner, jusqu'à 50% des revenus futurs du protocole allant à la Vault de gouvernance seraient disponibles pour rembourser les utilisateurs qui ont perdu des fonds, pour une période maximale d'un an, ce qui signifie qu'il y aurait au moins 7 chiffres de couverture potentielle.

Enfin, un dernier élément à ne pas négliger est que les stratégies d’effet de levier d’Alpaca dépendent d’autres protocoles de DeFi.

Ces protocoles de DeFi sont :

- PancakeSwap

- Mdex

- BiSwap

- SpookySwap

Du fait de cette dépendance envers d’autres protocoles, il existe une source additionnelle de risque de contrepartie relative aux pertes dans ces protocoles par suite d’une exploitation ou d’un piratage.

Le risque de contrepartie est évalué à 4/10.

Risque de liquidité

Le risque de liquidité du protocole est considéré comme faible.

Le risque de liquidité d'Alpaca est mesuré en examinant son effet de levier en termes de taux d'utilisation (UR, “Utilisation Rate”), c'est-à-dire le rapport entre le total des tokens empruntés et le total des dépôts, tous deux mesurés en USD. Le taux d'utilisation actuel d'Alpaca sur la chaîne Binance est de 37%, ce qui représente un faible effet de levier.

Le risque de liquidité est évalué à 4/10.

Risques liés à la stratégie

Complexité

La complexité de la stratégie est faible.

En termes de complexité, la stratégie de yield des BTC sur Alpaca Finance est assez simple : les BTC sont déposés dans le pool de BTC d'Alpaca, et un yield est reçu. Il n'y a pas d'effet de levier, un seul token, un seul protocole et une seule chaîne sont impliqués. En raison de la simplicité de la stratégie, le risque de complexité est minimal.

La complexité de la stratégie est notée à 1/10.

Scalabilité

Le risque lié à la scalabilité de la stratégie est moyen.

En ce qui concerne la scalabilité de la stratégie, le pool de BTC sur la chaîne Alpaca Binance affiche actuellement une offre totale de 20 millions de dollars. Le programme de yield SwissBorg détient actuellement environ 57 millions de dollars en BTC. Un afflux important de BTC dans le pool d'Alpaca pourrait d'une certaine manière faire baisser le yield annuel actuel. D'un autre côté, cela pourrait aussi attirer plus d'emprunteurs (taux d'emprunt plus faible). Cela permettrait d'augmenter le taux d'intérêt annuel.

Le risque de scalabilité de la stratégie est noté à 5/10.

Durabilité

Le risque lié à la durabilité de la stratégie est faible.

Le yield des BTC sur Alpaca est dicté par les forces de l'offre et de la demande ; une demande plus élevée de la part des utilisateurs empruntant des BTC implique également des taux plus élevés pour les déposants mais un risque accru en termes de liquidité (voir ci-dessous). Le compromis risque/yield est parfaitement reflété dans cette stratégie.

Seule une fraction du yield provient du staking des tokens de liquidité qu'Alpaca fournit, dans ce cas, ibBNB, qui est en fait un yield subventionné. Au moment de la rédaction du présent document, le yield annuel du staking est de 0,7%, alors que celui du prêt est de 2,6%.

D’après nous, le yield total offert dispose d’un haut taux de durabilité.

Le risque de durabilité est estimé à 3/10.

Risque lié au yield

Le risque lié au yield est moyen.

Le risque de yield représente la volatilité du yield attendu pour le BTC. Les taux de prêt d'Alpaca dépendent des taux d'emprunt, qui dépendent à leur tour de l'utilisation du pool ; plus les gens empruntent, plus les taux d'emprunt et de prêt sont élevés.

Pour l'instant, nous ne disposons ni d'une série chronologique du yield annuel passé sur le BTC ni d'un historique du ratio d'utilisation du pool. Nous pouvons donc, de manière conservatrice, supposer un risque de yield moyen.

Le risque lié au yield est jaugé à 5/10.

Spécificités de la stratégie BTC avec Alpaca sur la Binance chain - Risque de liquidité

Le risque de liquidité du BTC est jaugé entre faible et moyen.

Un risque spécifique associé à toute stratégie de prêt est lié à l'incapacité de sortir de la position en raison d'un manque de liquidité. Le pool de BTC dans Alpaca montre l'utilisation d'environ 40% de sa liquidité, donc en principe, il y a assez de liquidité de sortie disponible pour les utilisateurs, même si SwissBorg devait entrer dans le pool avec un montant élevé de tokens.

Le risque de liquidité du BTC est de 3/10.

3. Conclusions

Fournir des BTC pour la liquidité sur Alpaca Finance comporte des risques. Le yield farming à effet de levier étant une fonctionnalité relativement nouvelle de la DeFi, il lui manque les tests publics sur la durée nécessaires pour trouver et corriger les problèmes, ainsi que pour créer la confiance des utilisateurs. Cela étant dit, jusqu'à présent, il n'y a pas eu de cas qui pourraient être alarmants.

Les actifs qu'Alpaca utilise pour son yield sont constitués à 40% de tokens BNB, ce qui représente un risque car un problème avec ces tokens pourrait affecter la solvabilité du protocole, entraînant une instabilité et les résultats suivants, ce qui lui confère un risque de continuité plus élevé que ce que nous aimerions voir.

En termes de processus d'utilisation, il est bon et lisse, avec une interface utile et un processus assez simple à comprendre, et éliminer la confusion est pour nous quelque chose de très important.

En ce qui concerne le staking, seule une fraction du yield fourni aux utilisateurs provient du staking, une bonne caractéristique pour un rendement stable et durable.

L'équipe de gestion des risques de SwissBorg classe la stratégie de BTC sur Alpaca comme un investissement à faible risque, pour un investisseur ayant une certaine compréhension de la DeFi et de la génération des rendements, qui est prêt à prendre un risque modeste en échange d'une récompense acceptable sur BTC.

Exclusion de responsabilité : Ce rapport est destiné à des fins d'orientation générale et d'information uniquement et ne constitue pas une offre au public d'actifs virtuels ou d'instruments financiers, un conseil financier, un conseil en investissement, ou tout autre type de conseil, et ne doit pas être interprété ou compris comme une forme de promotion, de recommandation, de sollicitation, d'offre ou d'approbation pour (i) acheter ou vendre un produit, (ii) effectuer des transactions, ou (iii) s'engager dans toute autre transaction légale. Toutes les opinions exprimées ici sont celles des auteurs et ne représentent pas les vues ou opinions de SwissBorg Solutions OÜ et de ses filiales. Ni SwissBorg Solutions OÜ ni ses affiliés ne font de représentation ou de garantie quant à l'exhaustivité, l'exactitude, l'opportunité ou la pertinence de toute information contenue dans toute partie de ce rapport, ni quant à son absence d'erreur. Les destinataires assument seuls la responsabilité d'évaluer les mérites et les risques associés à l'utilisation de toute information contenue dans ce rapport avant de prendre toute décision basée sur cette information et ne doivent pas agir sur la base de cette information sans demander un avis professionnel préalable.

Essayez SwissBorg Earn dès aujourd'hui !